Досрочный выкуп из лизинга в 1С: Бухгалтерии предприятия ред. 3.0 (лизинг по ФСБУ 25/2018 без дисконтирования)

- Опубликовано 10.11.2023 18:16

- Автор: Administrator

- Просмотров: 56877

Тема лизинга сложна и многогранна. Множество разновидностей договоров и условий в договорах лизинга заставляют разработчиков постоянно держать руку на пульсе и совершенствовать учет лизинга в программах 1С. Наш мастер-класс по лизингу помог уже тысячам бухгалтеров навести порядок в этом разделе учета, а наши консультанты в чате закрытого клуба для бухгалтеров выручают с исправлением старых ошибок в лизинге. В сегодняшней статье мы расскажем алгоритм проведения досрочного выкупа по договору лизинга без дисконтирования в программе 1С: Бухгалтерии предприятия ред. 3.0.

Для начала напомним, кто имеет право признавать обязательство по аренде без дисконтирования.

Согласно п. 14 ФСБУ 25/2018, арендатор (лизингополучатель), который вправе применять упрощенные способы учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих арендных платежей на дату этой оценки.

Упрощенные способы ведения бухгалтерского учета могут применять (ч. 4 ст. 6 Закона N 402-ФЗ):

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации-участники проекта «Сколково».

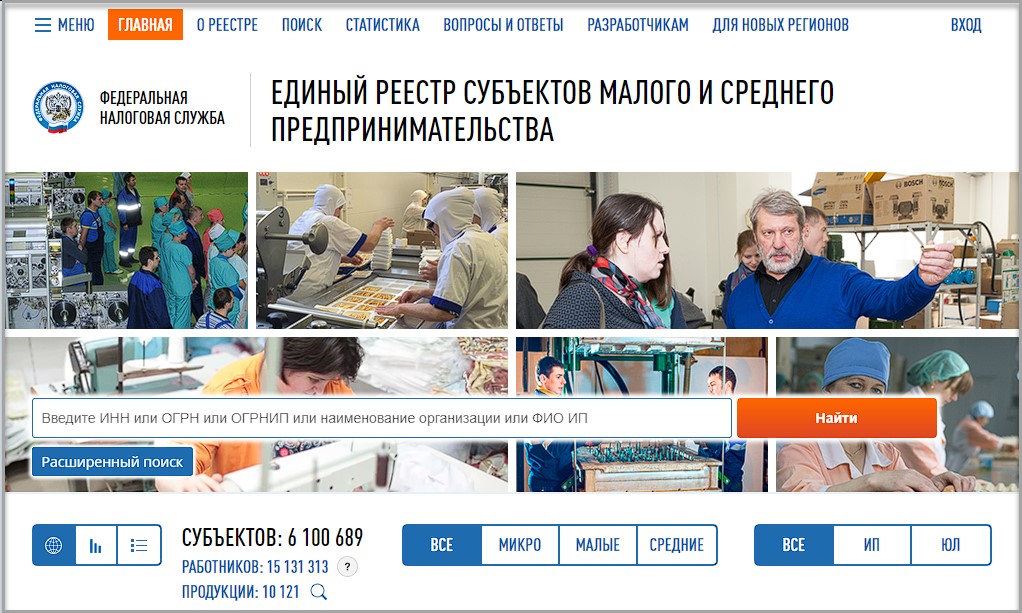

Субъекты малого предпринимательства вносятся в реестр субъектов малого и среднего предпринимательства (ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ). Актуальный реестр опубликован на сайте https://rmsp.nalog.ru./.

ООО «ПРЕДПРИЯТИЕ» заключило договор лизинга с лизингодателем ООО «ЛИЗИНГОДАТЕЛЬ». ООО «ПРЕДПРИЯТИЕ» применяет ОСНО.

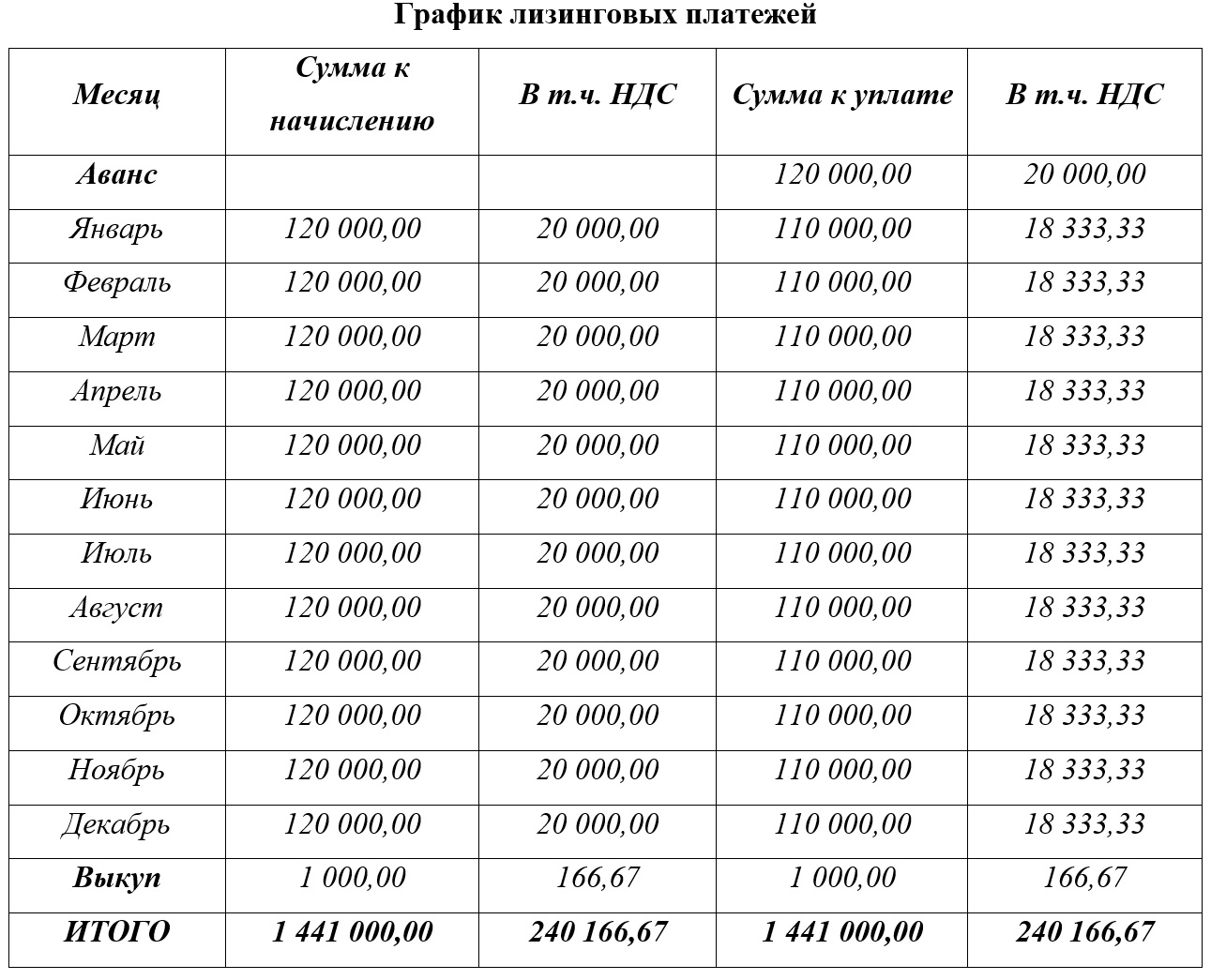

Сумма по договору лизинга составляет 1 441 000,00, в т.ч. НДС 240 166,67.

Сумма аванса 120 000,00 рублей, зачет равными долями ежемесячно в течение всего срока договора лизинга (120 000,00 / 12 = 10 000,00).

Общая сумма лизинговых платежей 1 440 000,00 рублей, в т.ч. НДС 240 000,00 рублей.

Выкупной платеж 1 000,00 рублей, в т.ч. НДС 166,67 рублей.

Срок договора лизинга для примера определим 1 год (в реальности он, конечно, составляет более года).

Для ППА СПИ установим 24 месяца.

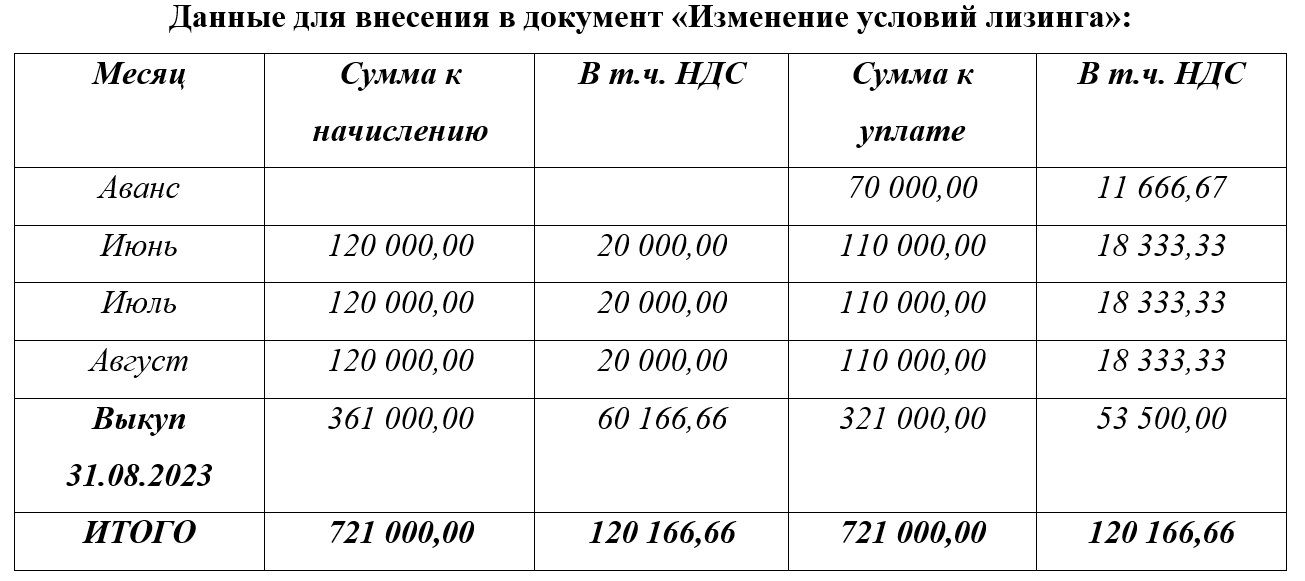

01.06.2023 стороны заключили дополнительное соглашение к договору лизинга о досрочном выкупе лизингового имущества 31.08.2023. В связи с досрочным выкупом лизингодатель уменьшил общую сумму лизинговых платежей по договору, а сумму выкупной стоимости установил в 361 000,00 рублей.

Надо отметить, что не всегда это оформляется именно дополнительным соглашением. Зачастую условия досрочного выкупа оговариваются уже в самом договоре лизинга, а в графике платежей указывают отдельный расчет выкупной стоимости по досрочному выкупу в разрезе каждого месяца.

ЯНВАРЬ 2023 г.

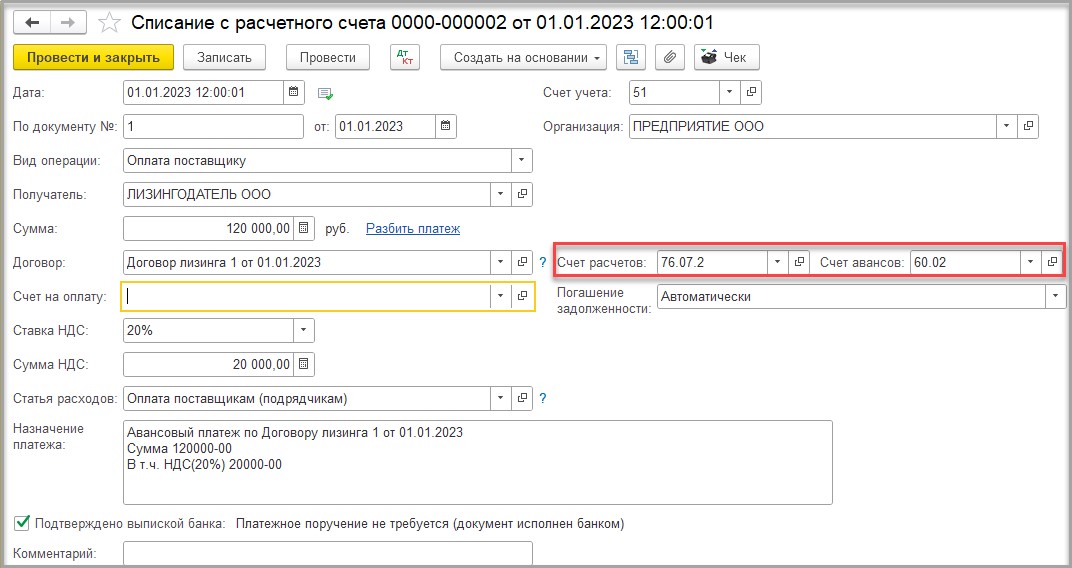

01.01.2023 лизингополучатель оплачивает авансовый платеж в сумме 120 000,00 рублей, который будет зачитываться равномерно каждый месяц при проведении в учете услуги лизинга. Обращаем внимание на счета учета: счет расчетов 76.07.2, счет авансов – 60.02!

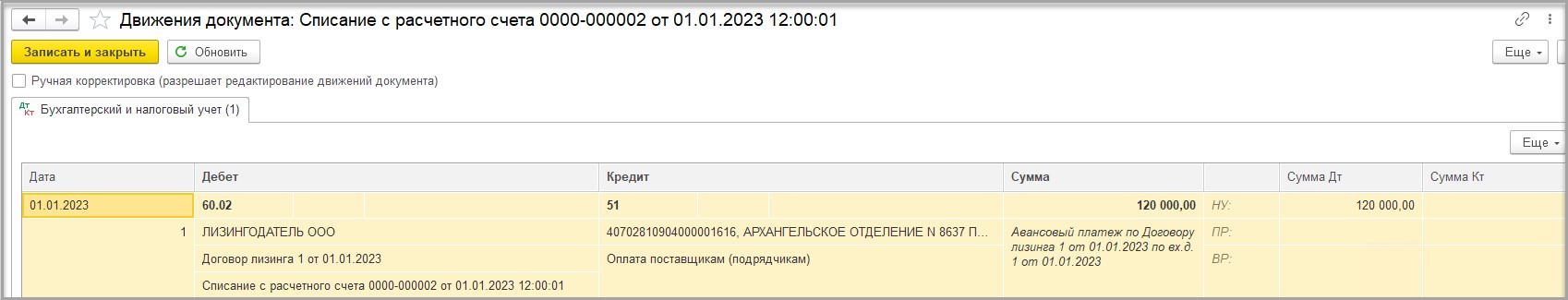

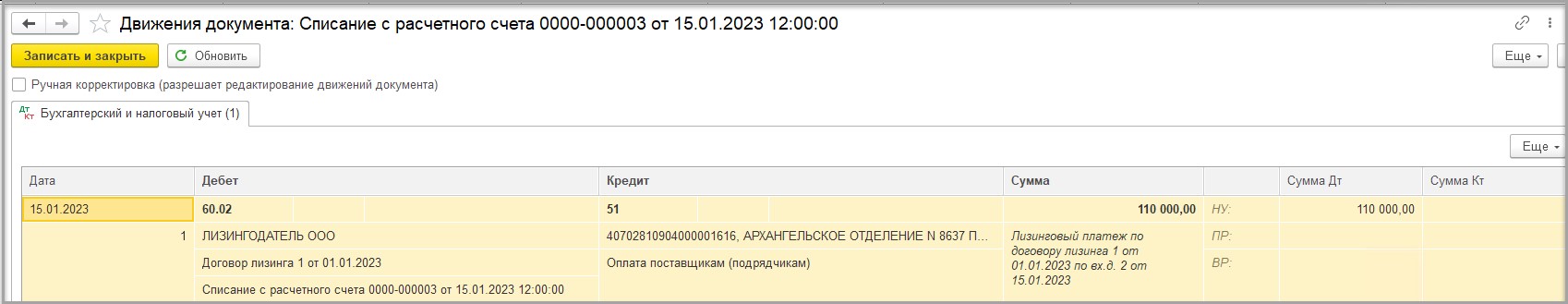

В движениях документа видим следующую проводку:

ДТ 60.02 – КТ 51 – уплата авансового платежа.

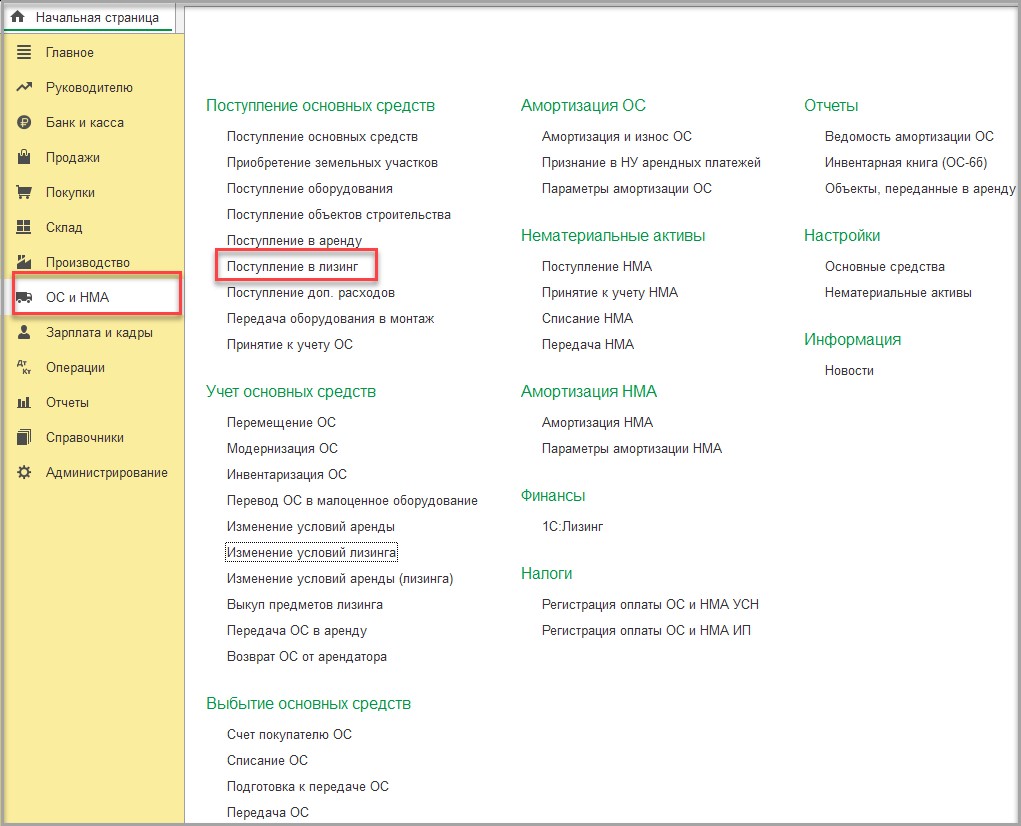

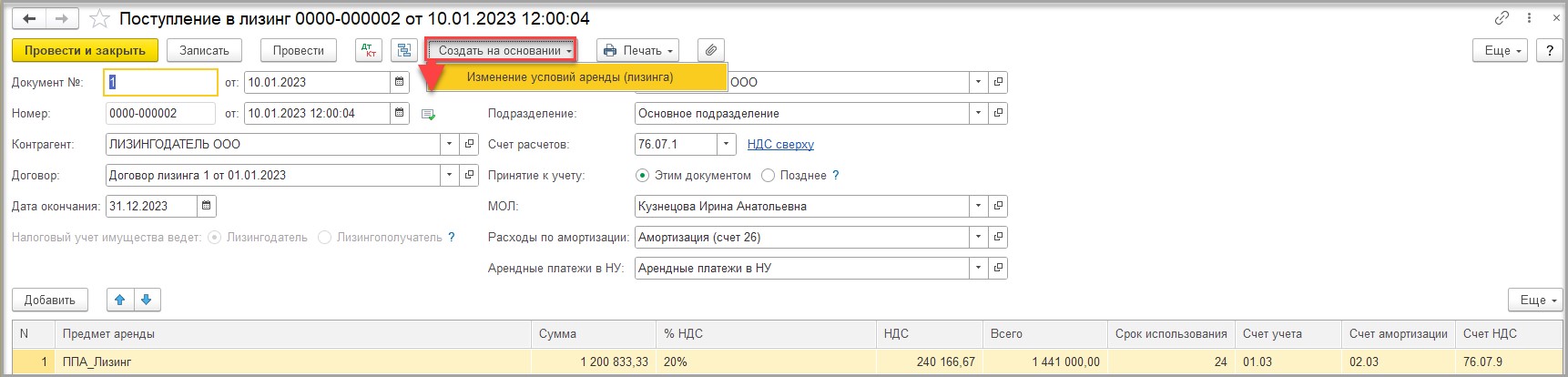

10.01.2023 проводим документ «Поступление в лизинг».

Документ находится в разделе «ОС и НМА» - «Поступление основных средств» - «Поступление в лизинг»:

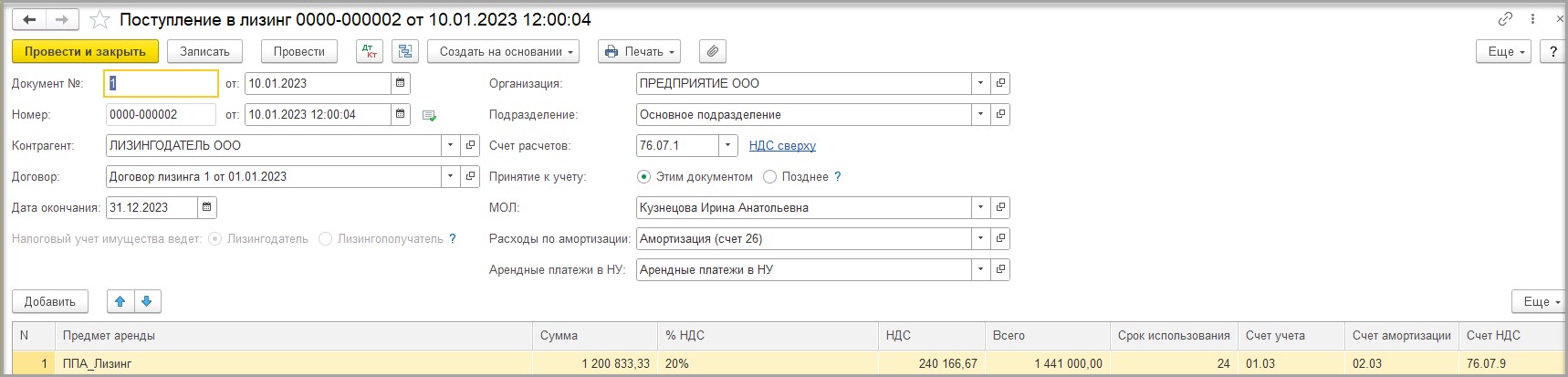

В документе указываем следующие данные:

- лизингодатель;

- договор лизинга;

- дата окончания договора лизинга;

- счет расчетов 76.07.1 программа установит автоматически;

- принятие к учету – этим документом или позднее.

Если нет дополнительных расходов, которые нужно включить в стоимость ППА, то нужно поставить точку в поле «Этим документом», если такие расходы есть, то поставить точку в поле «Позднее».

- ППА вносим в справочник основных средств и выбираем в колонке «Предмет аренды»;

- общая сумма всех платежей по договору без НДС (авансовый платеж + сумма лизинговых платежей + выкупной платеж);

- сумма НДС;

- общая сумма всех платежей по договору с НДС;

- срок полезного использования;

- счет учета, счет амортизации, счет НДС программа установит автоматически.

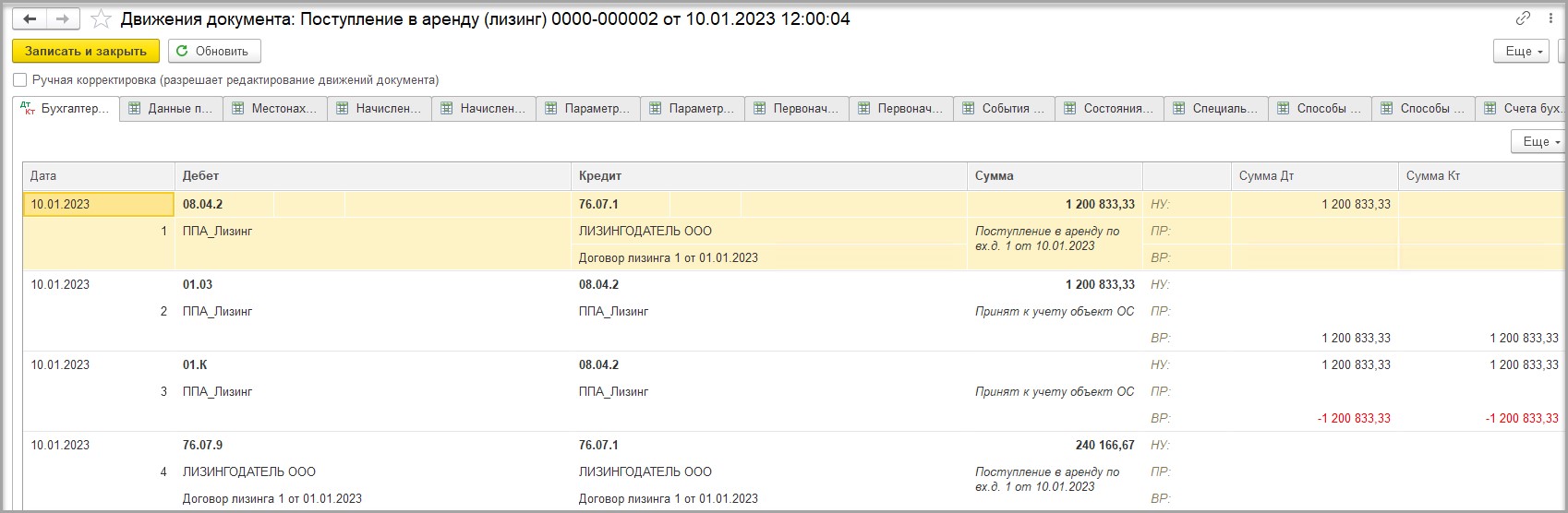

В движениях документа видим следующие проводки:

ДТ 08.04.2 – КТ 76.07.1 – отражена сумма обязательства по аренде;

ДТ 01.03 – КТ 08.04.2 – принято к учету ППА;

ДТ 01.К – КТ 08.04.2 – отражена сумма будущих лизинговых платежей, которые будут учтены в расходах в НУ;

ДТ 76.07.9 – КТ 76.07.1 – учтена сумма НДС по будущим арендным платежам.

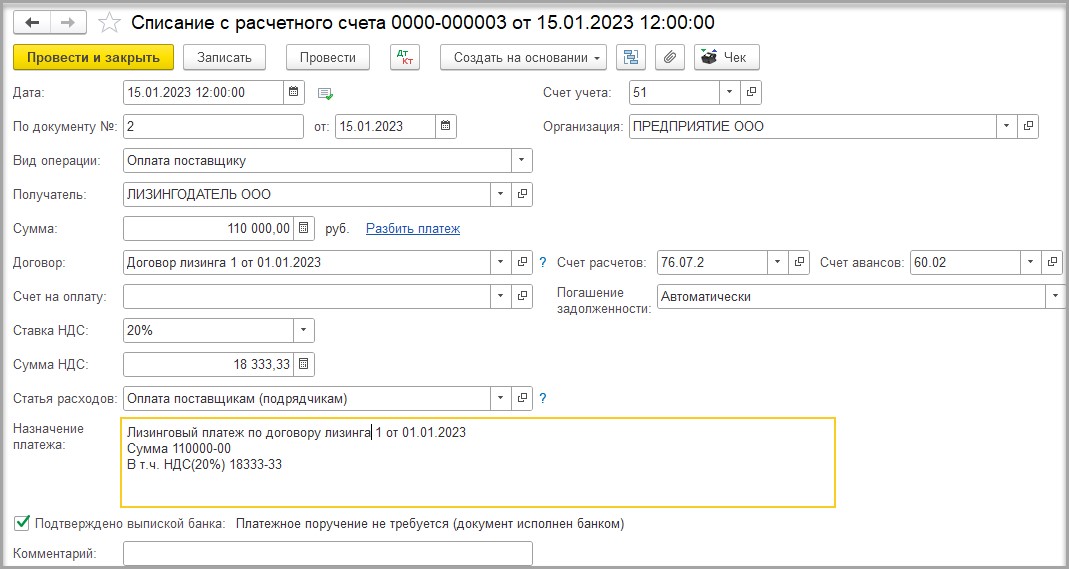

15.01.2023 уплачиваем первый лизинговый платеж в сумме 110 000,00 рублей:

В движениях документа видим следующую проводку:

ДТ 60.02 – КТ 51 – уплачен лизинговый платеж.

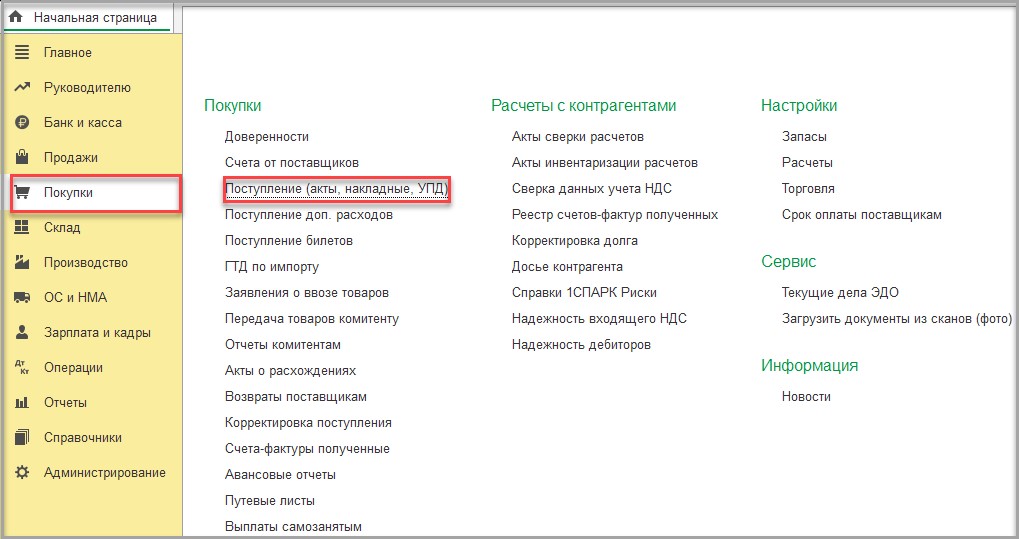

31.01.2023 проведена услуга лизинга за январь.

Поступление услуг лизинга проводим документом «Поступление (акты, накладные, УПД)» с видом операции «Услуги лизинга» в разделе «Покупки» - «Поступление (акты, накладные, УПД)»:

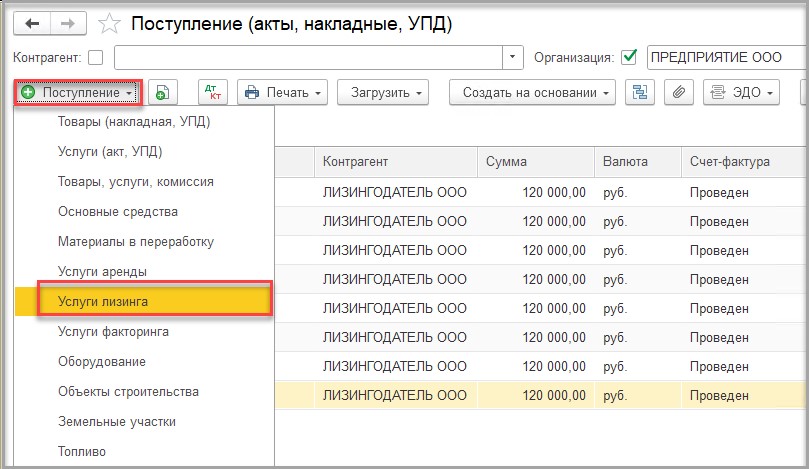

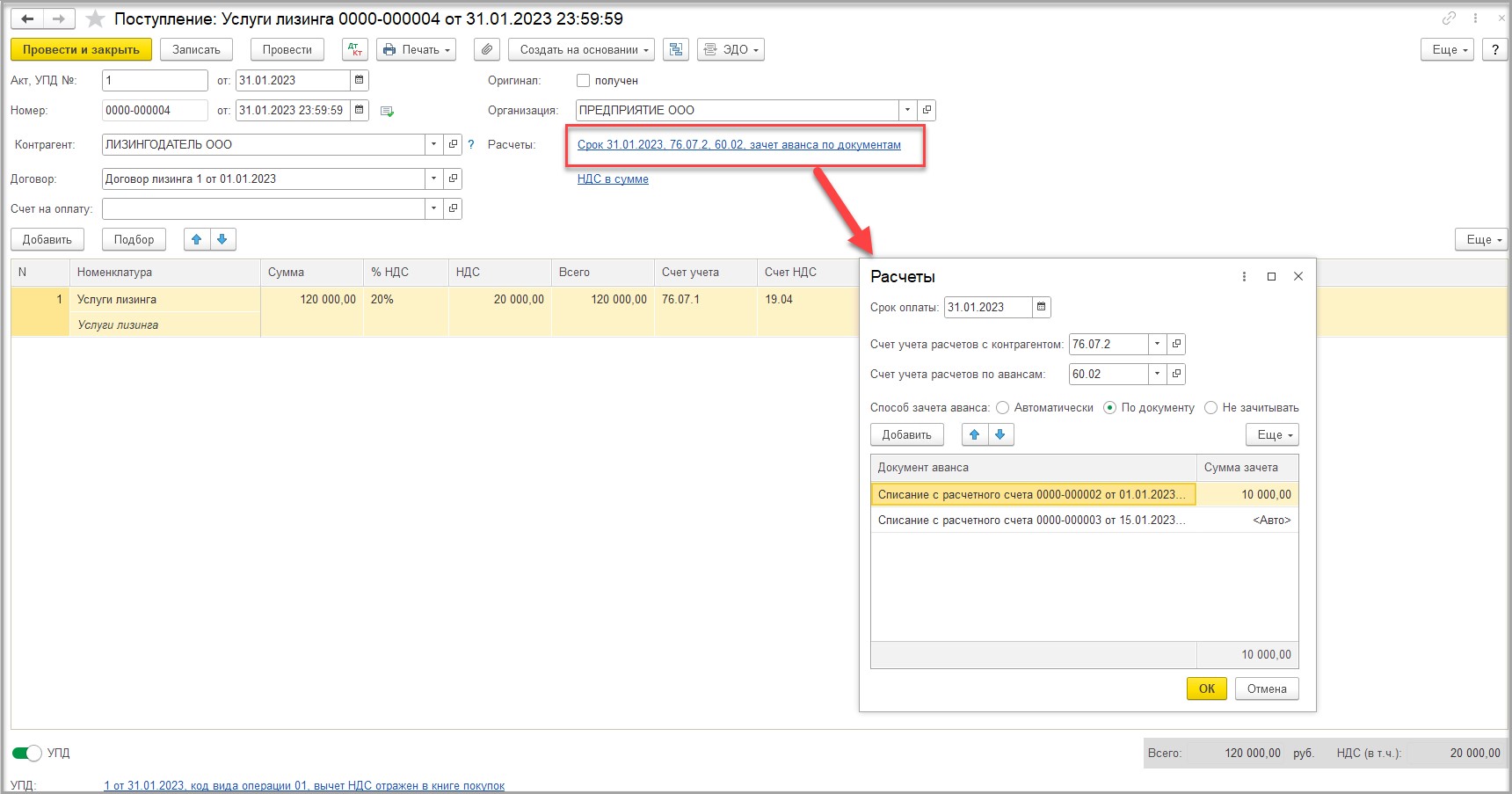

В табличной части документа заполняем следующие данные:

- номенклатура – услуга лизинга;

- сумма услуги, НДС;

- счет учета и счет НДС программа проставит автоматически.

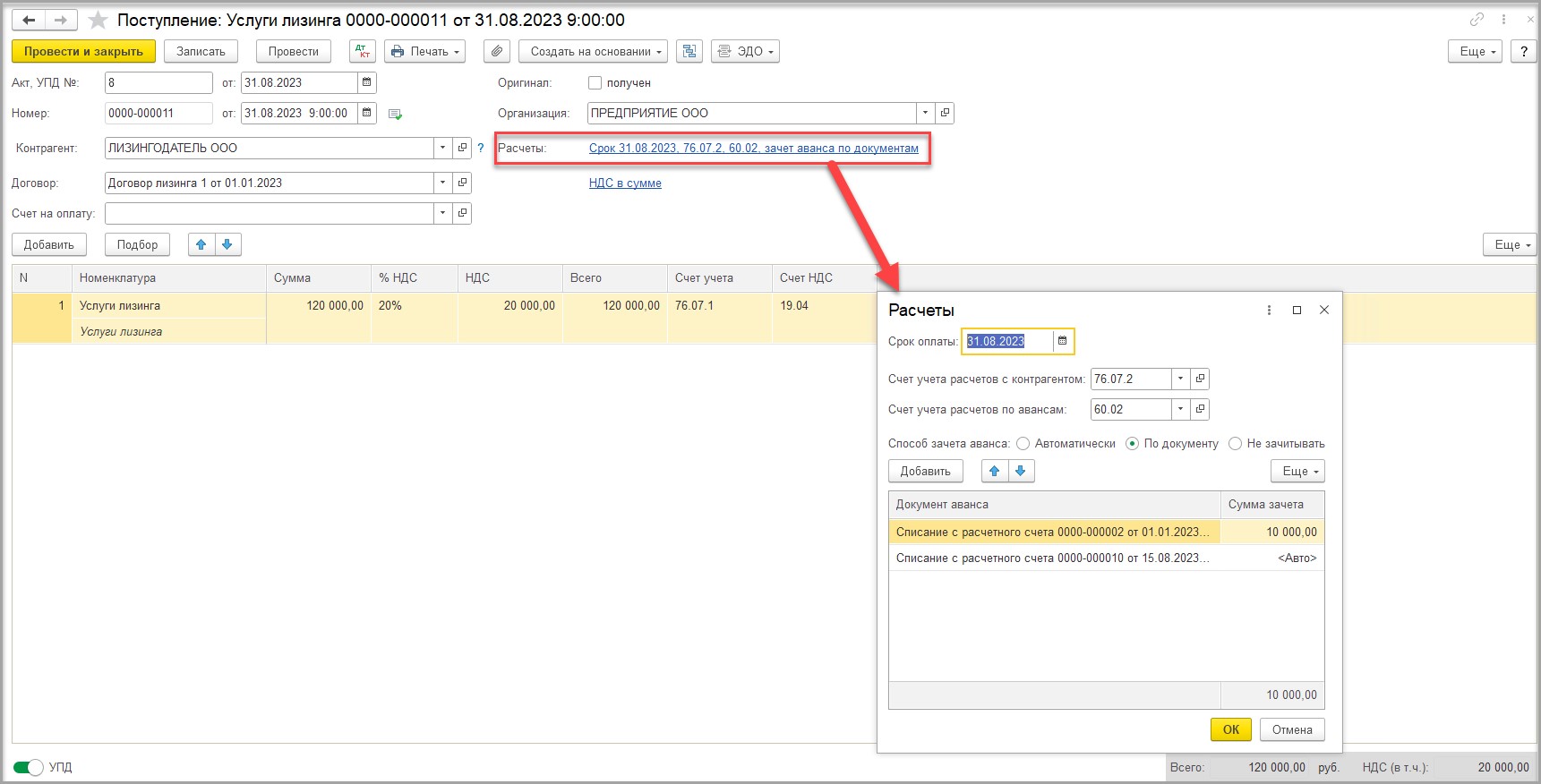

У нас есть условия зачета авансового платежа равными долями каждый месяц в сумме 10 000,00 рублей. Как это отразить в документе?

Чтобы выполнить это условие, нажимаем на гиперссылку «Расчеты», в открывшейся таблице указываем способ зачета аванса «По документу» и указываем два документа списания с расчетного счета, но в первом документе указываем сумму зачета 10 000,00 рублей:

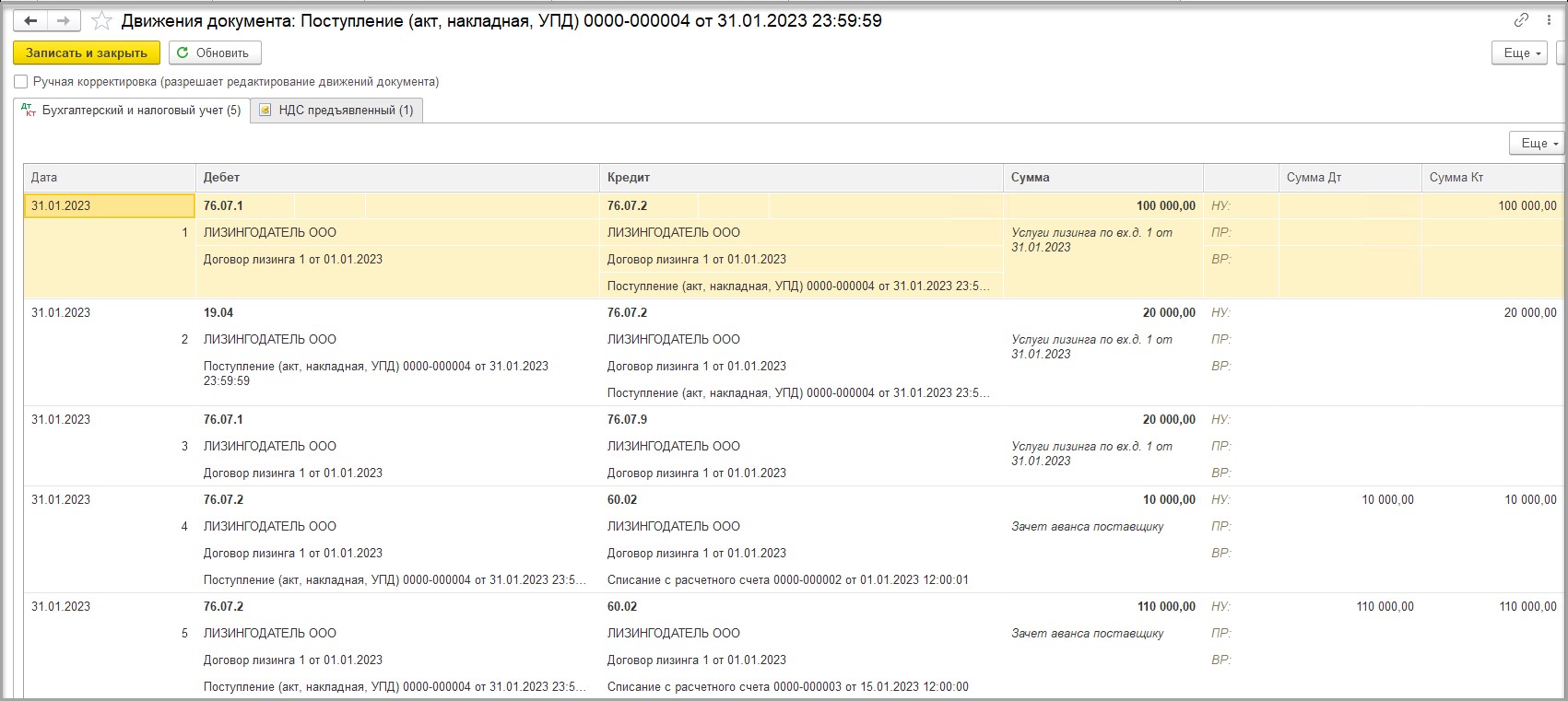

В движениях документа видим следующие проводки:

ДТ 76.07.1 – КТ 76.07.2 – начислен лизинговый платеж;

ДТ 19.04 – КТ 76.07.2 – учтен НДС в составе лизингового платежа;

ДТ 76.07.1 – КТ 76.07.9 – уменьшен НДС в составе обязательства по аренде;

ДТ 76.07.2 – КТ 60.02 – зачтена доля первого аванса;

ДТ 76.07.2 – КТ 60.02 – зачтен аванс по лизинговому платежу.

Амортизация ППА начнет рассчитываться с февраля месяца.

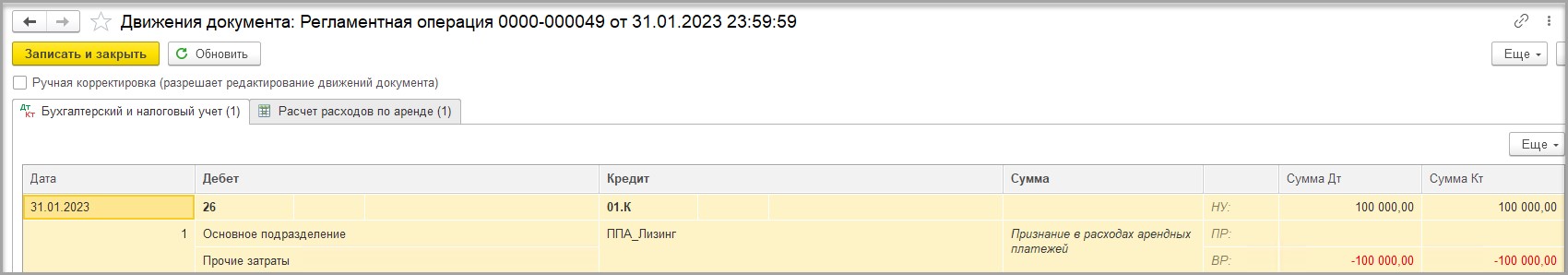

Признание в расходах лизингового платежа в НУ выполняется с помощью регламентной операции «Признание в НУ арендных платежей» за январь 2023:

ФЕВРАЛЬ 2023 г.

Все те же операции, что и в январе плюс амортизация ППА.

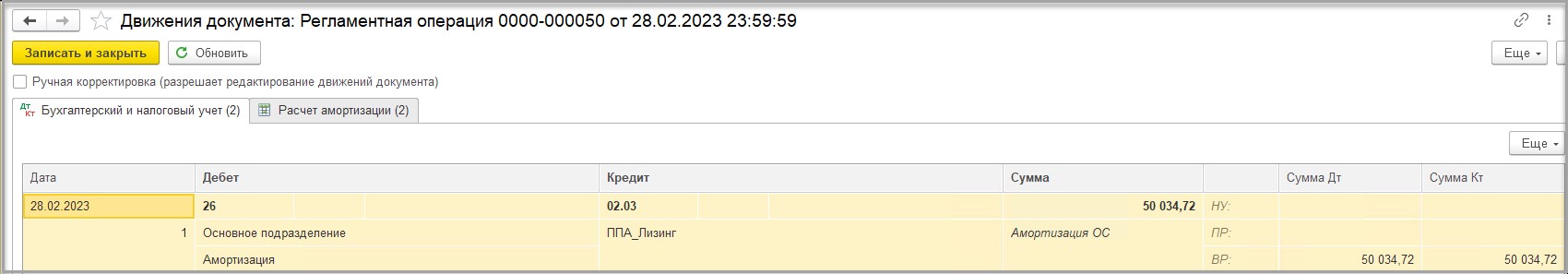

Амортизация ППА в БУ за февраль 2023 начисляется регламентной операцией «Амортизация и износ ОС»:

МАРТ – ИЮНЬ 2023 г.

Отражаем все те же операции.

ИЮНЬ 2023 г.

01.06.2023 проводим в учете документ «Изменение условий лизинга».

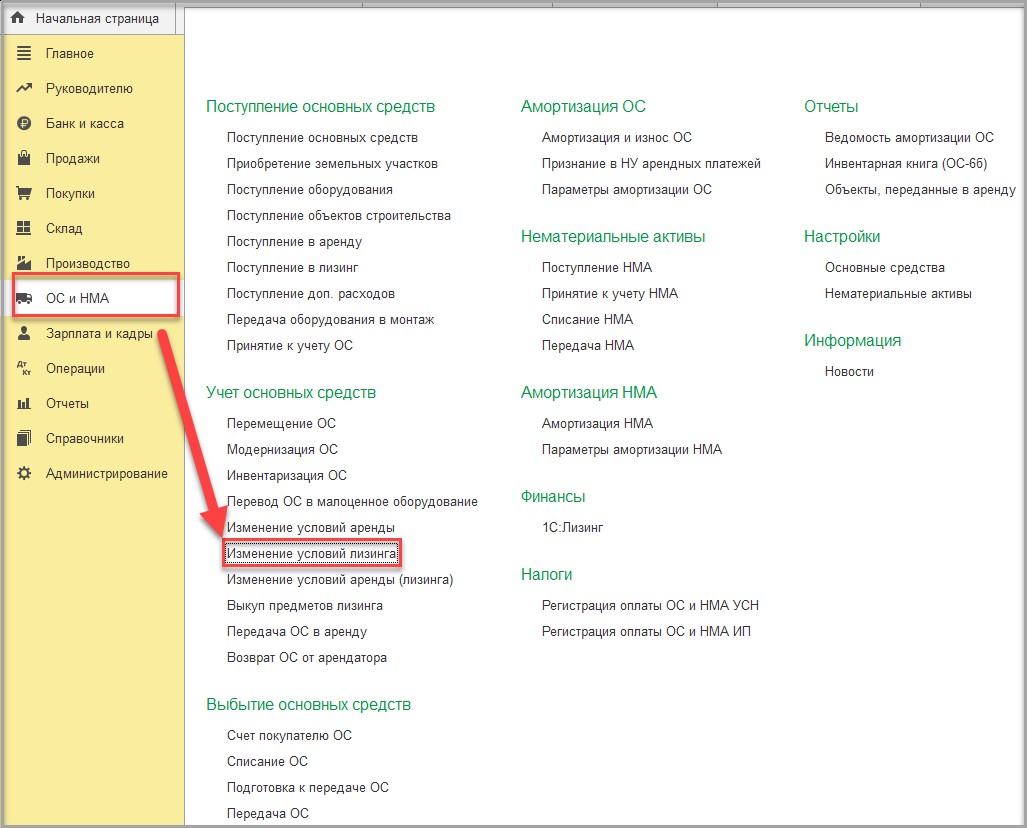

Документ «Изменение условий лизинга» можно создать как на основании документа «Поступление в лизинг»:

так и в разделе «ОС и НМА» - «Учет основных средств» - «Изменение условий лизинга»:

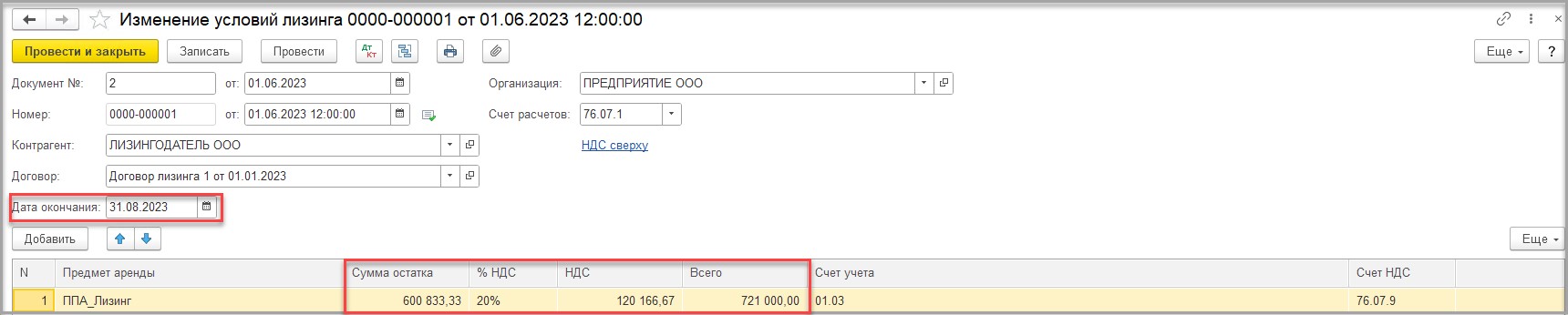

В документе «Изменение условий лизинга» указываем следующие данные:

- дата окончания договора: в нашем примере это – 31.08.2023;

- предмет аренды;

- сумма остатка: сумма оставшихся лизинговых платежей + выкупная стоимость без НДС по дополнительному соглашению;

- % НДС;

- сумма НДС;

- всего остаток суммы с НДС по дополнительному соглашению.

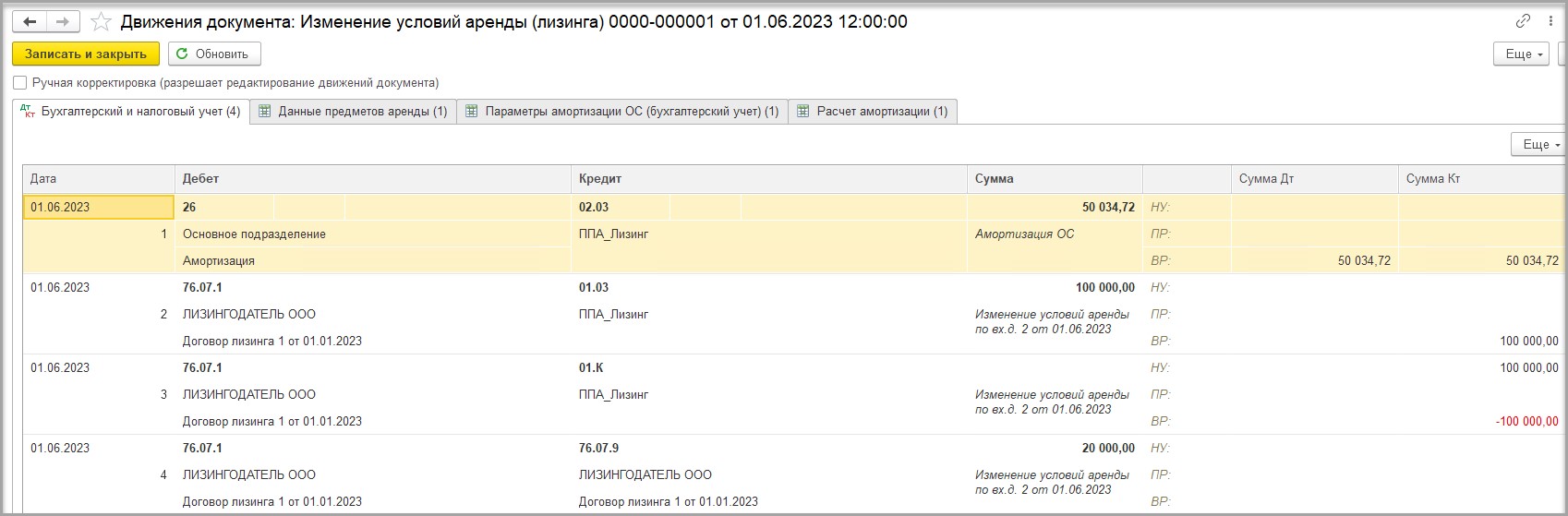

В движениях документа видим следующие проводки:

ДТ 26 – КТ 02.03 – начисление амортизации за июнь;

ДТ 76.07.1 – КТ 01.03 – уменьшена сумма ППА в связи с уменьшением суммы по договору лизинга из-за досрочного выкупа;

ДТ 76.07.1 – КТ 01.К – в НУ скорректирована сумма на счете 01.К в связи с уменьшением стоимости ППА;

ДТ 76.07.1 – КТ 76.07.9 – уменьшена сумма НДС в связи с уменьшением суммы ОА.

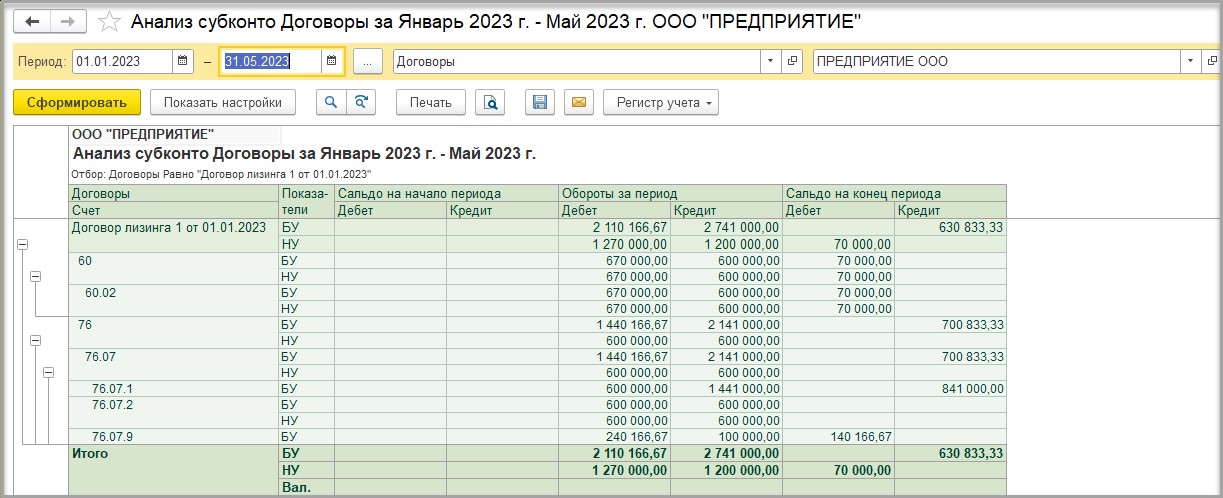

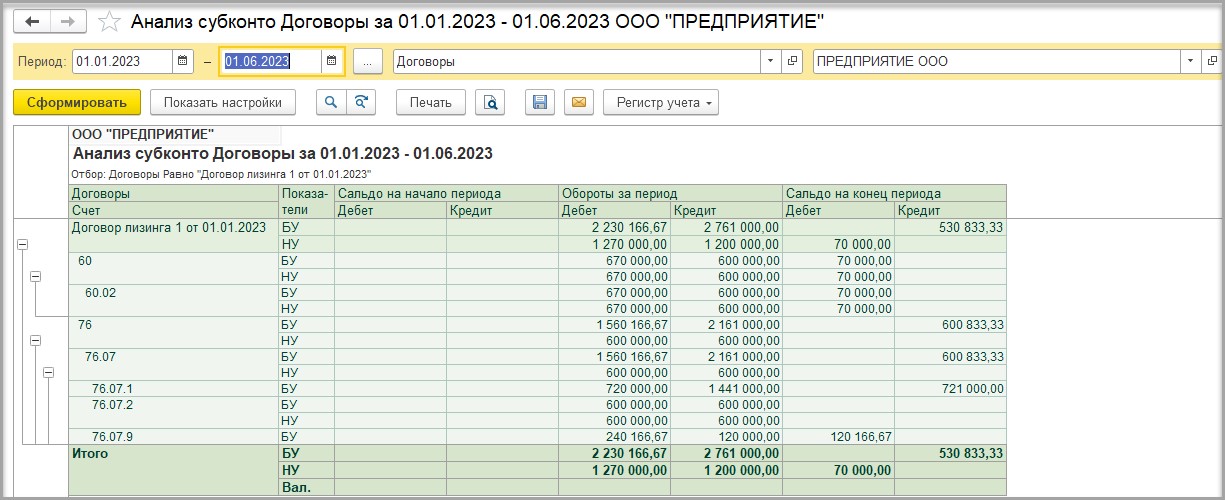

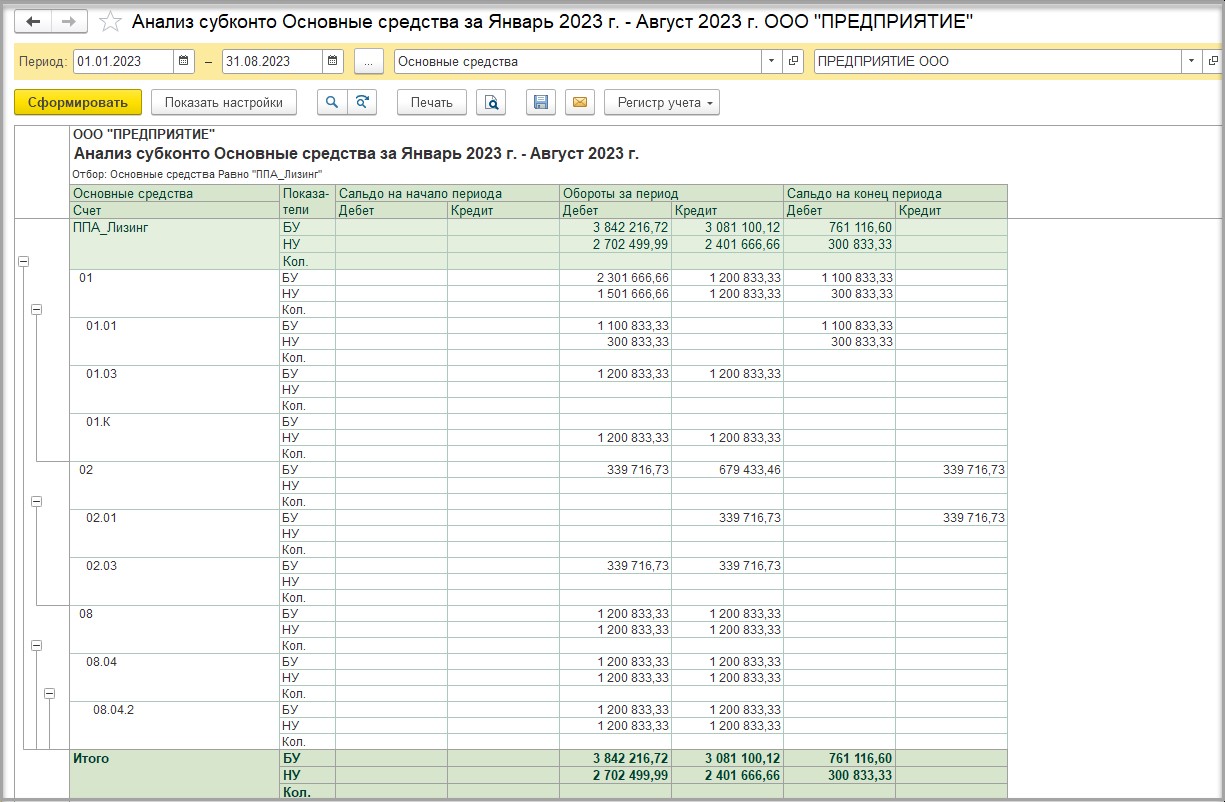

Отчет «Анализ субконто» до проведения документа «Изменение условий лизинга»:

Отчет «Анализ субконто» после проведения документа «Изменение условий лизинга»:

АВГУСТ 2023 г.

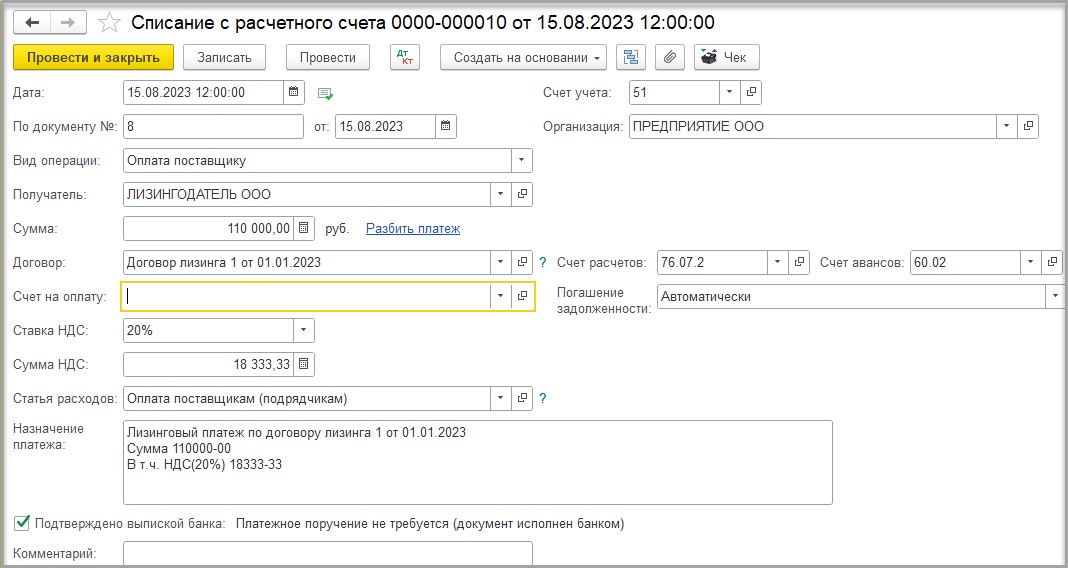

В августе уплачиваем последний лизинговый платеж по договору:

Проводим услугу лизинга за август:

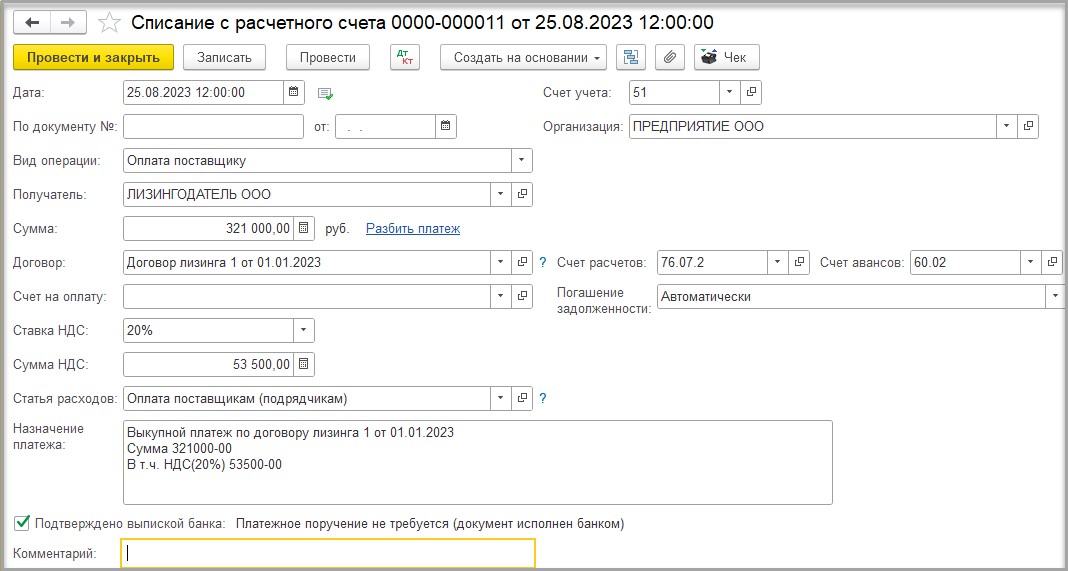

Уплачиваем выкупную стоимость, согласно дополнительного соглашения. Обратите внимание, что мы уплатили меньше на 40 000,00 из-за того, что у нас остался не зачтенный аванс в сумме 40 000,00 на счете 60.02:

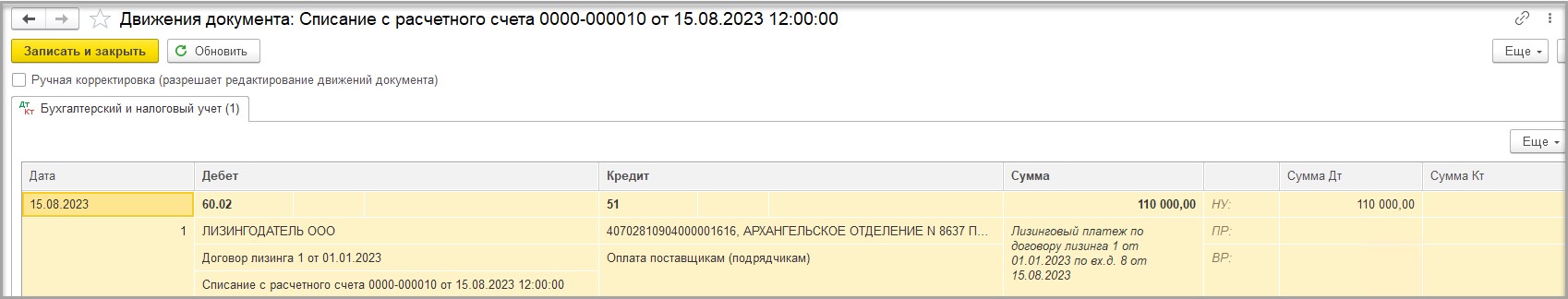

В движениях документа видим следующую проводку:

ДТ 60.02 – КТ 51 – уплачен выкупной платеж.

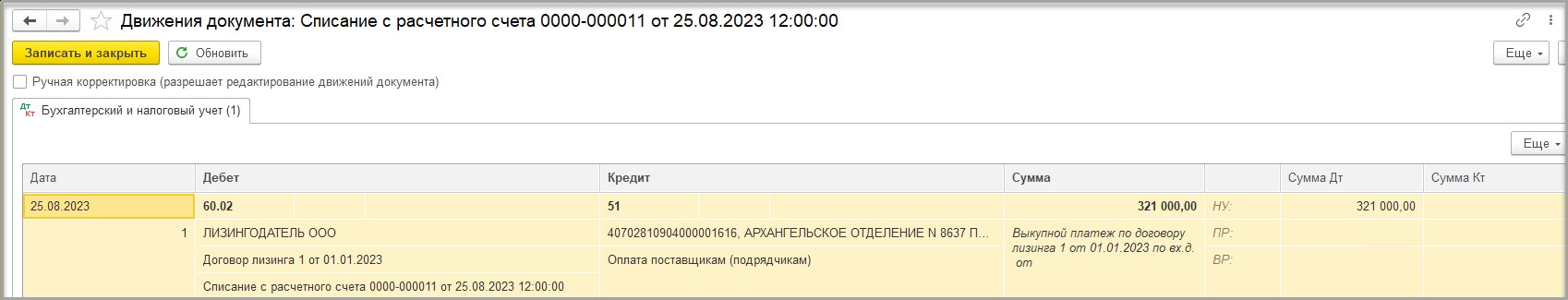

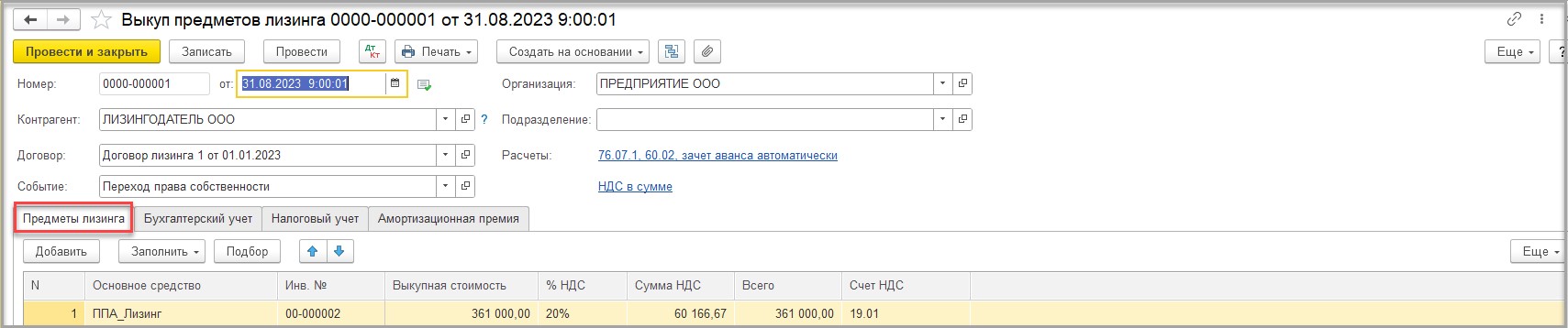

31.08.2023 проводим документ «Выкуп предметов лизинга».

На вкладке «Предметы лизинга» указываем ППА, выкупную стоимость:

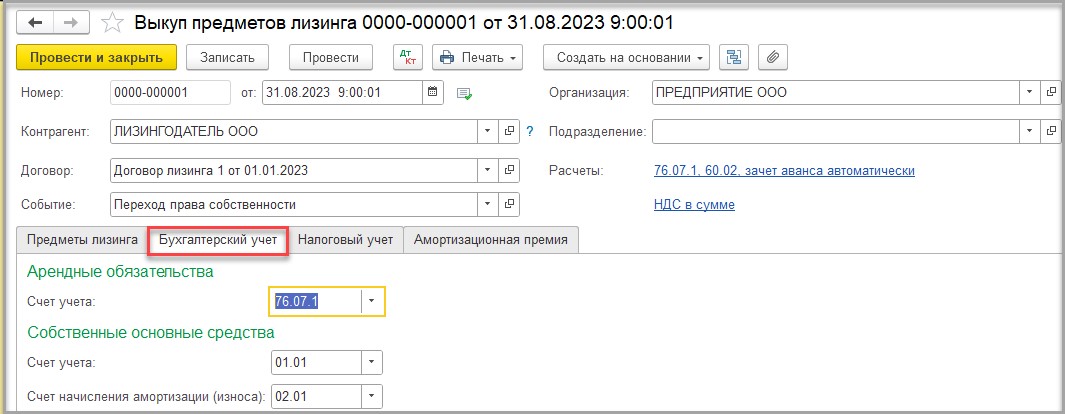

Вкладка «Бухгалтерский учет» у нас заполняется автоматически, здесь программа только указывает счета учета:

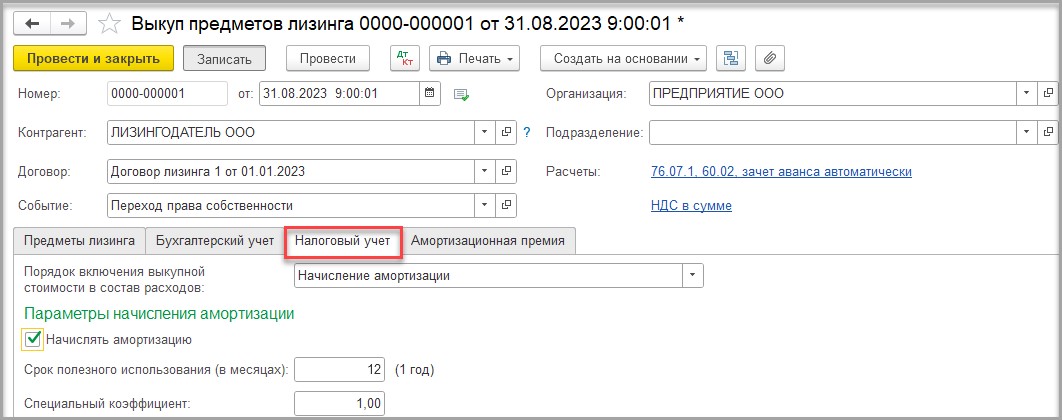

На вкладке «Налоговый учет» указывается порядок начисления, параметры амортизации и СПИ. Если ОС не соответствует критериям признания ОС в налоговом учете (менее 100 000,00 рублей), то программа включит его стоимость в расходы автоматически. В нашем примере ОС соответствует критериям признания ОС в НУ, поэтому мы указываем «Начисление амортизации», ставим галочку в поле «Начислять амортизацию» и указываем СПИ равным 12 месяцам:

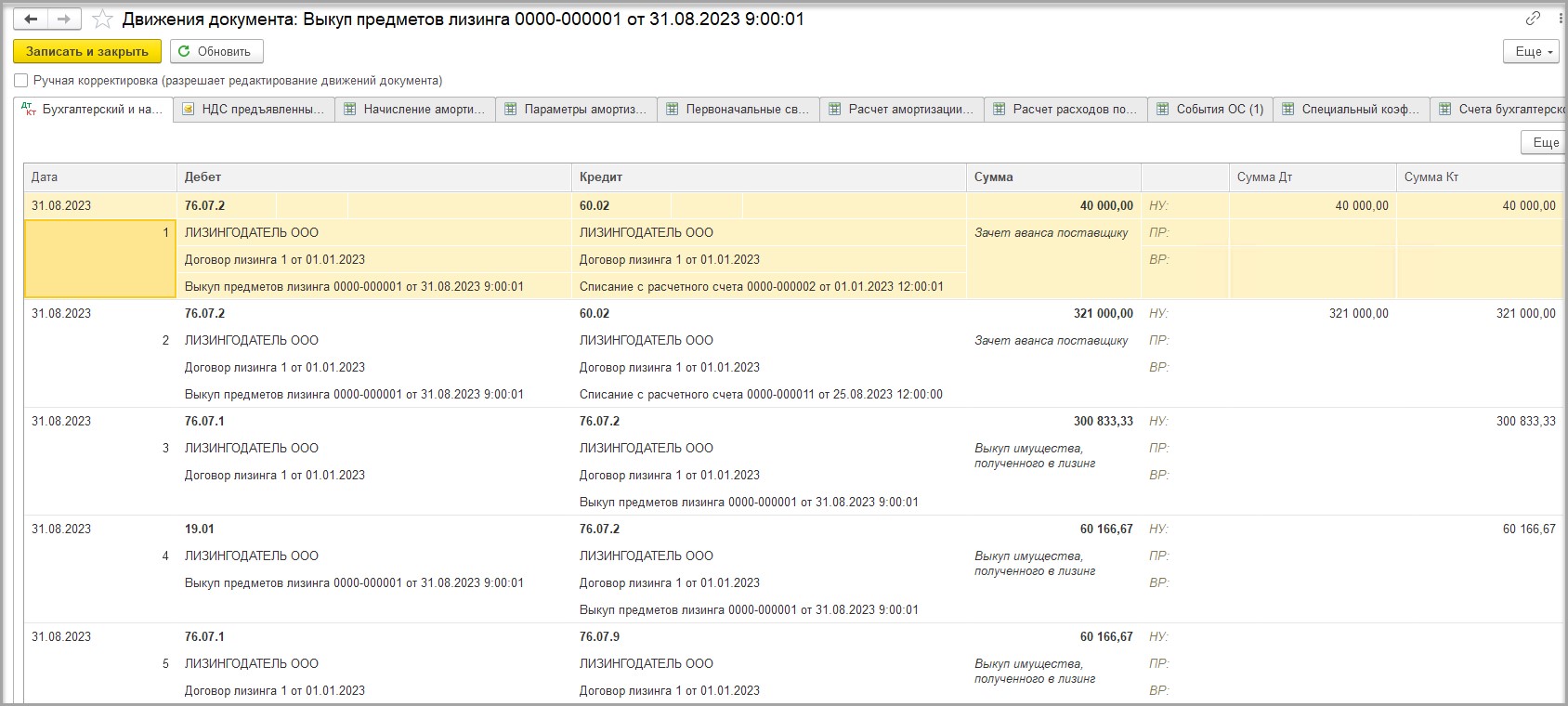

В движениях документа видим следующие проводки:

ДТ 76.07.2 – КТ 60.02 – зачтен остаток аванса от 01.01.2023;

ДТ 76.07.2 – КТ 60.02 – зачтена оплата выкупного платежа;

ДТ 76.07.1 – КТ 76.07.2 – закрыта задолженность перед поставщиком по выкупному платежу;

ДТ 19.01 – КТ 76.07.2 – признан НДС в составе выкупного платежа;

ДТ 76.07.1 – КТ 76.07.9 – уменьшен НДС в составе обязательства по аренде;

ДТ 26 – КТ 02.03 – начислена амортизация за август;

ДТ 26 – КТ 01.К – признан в расходах арендный платеж за август;

ДТ 01.01 – КТ 01.03 – ОС перемещено в состав собственных ОС в БУ;

ДТ 02.03 – КТ 02.01 – перемещена сумма начисленной амортизации в БУ;

ДТ 01.01 – КТ 01.К – сформирована первоначальная стоимость ОС в НУ.

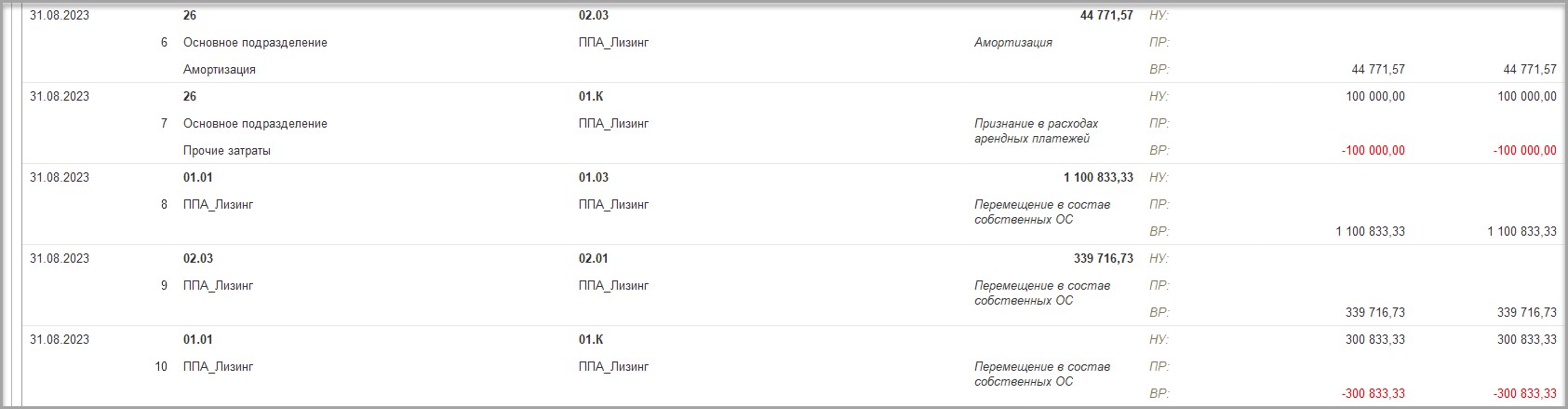

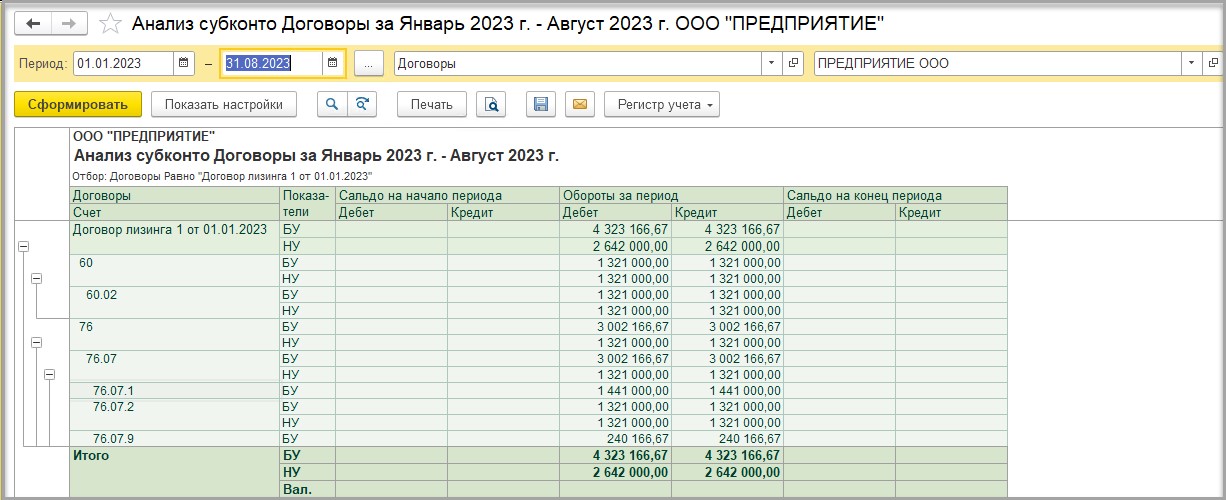

Сформируем отчет «Анализ субконто» по субконто «Договоры». Мы видим, что все расчеты с лизингодателем закрыты:

По отчету «Анализ субконто» мы видим, стоимость ОС в БУ и НУ на счете 01.01 и начисленную амортизацию в БУ на счете 02.01. В НУ амортизация начнет начисляться с сентября месяца.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии