Приобретение материалов у иностранного поставщика в валюте при применении УСН Доходы-Расходы в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 26.07.2023 21:10

- Автор: Administrator

- Просмотров: 4740

Продолжаем разбирать учет импорта у упрощенцев. Ранее мы рассмотрели признание расходов по оплате стоимости товаров для перепродажи. А в сегодняшней статье рассмотрим, как отражаются расходы на приобретение материалов.

Напомним три условия признания расходов, содержащиеся в закрытом перечне, согласно п. 1 ст. 252 НК РФ:

- расходы должны быть обоснованы (экономически оправданы и выражены в денежной форме);

- расходы должны быть документально подтверждены;

- расходы должны быть произведены для осуществления деятельности, направленной на получение дохода.

Обратимся к ст. 346.16 НК РФ, в которой поименованы расходы, учитываемые при определении налогооблагаемой базы по УСН. Нас интересуют материальные и таможенные расходы.

Материальные расходы (пп. 5 п. 1 ст. 346.16 НК).

Состав материальных расходов при УСН такой же, как и по налогу на прибыль (п. 1 ст. 254, пп. 5 п. 1, п. 2 ст. 346.16 НК РФ). Например, к материальным расходам относятся: затраты на сырье и материалы, используемые в производственном процессе; затраты на упаковку продукции; затраты на приобретение инструментов, приборов, спецодежды; затраты на топливо, воду, электроэнергию; затраты на приобретение работ и услуг производственного характера.

Так как перечень материальных расходов открытый, то в их состав можно включить и другие затраты, непосредственно связанные с производством и реализацией.

К материальным расходам относится также приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика, в том числе транспортные услуги сторонних организаций (подп. 6 п. 1 ст. 254 НК РФ).

Материальные расходы учитываются единовременно после их оплаты и оприходования (пп. 5 п. 1 ст. 346.16, пп. 1 п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 23.01.2009 N 03-11-06/2/4). Учет материальных расходов не зависит от даты списания в производство или ввода в эксплуатацию (Письмо МФ от 31.07.2013 N 03-11-11/30607).

Таможенные платежи (пп. 11 п. 1 ст. 346.16 НК)

Таможенные платежи являются отдельным видом расхода. В налоговом учете они не включаются в себестоимость товаров. Напомним, что к таможенным платежам согласно ст. 70 ТК ТС относятся следующие платежи:

- ввозная таможенная пошлина;

- НДС, взимаемый при ввозе товаров на таможенную территорию РФ;

- акциз, взимаемый при ввозе товаров на таможенную территорию РФ;

- таможенные сборы.

В Налоговом кодексе нет прямого ответа на вопрос о порядке признания таможенных платежей в составе расходов при приобретении материалов. Поэтому, будем руководствоваться теми пунктами НК, на которые ссылаются многие источники.

Таможенные платежи рекомендуют признавать в расходах на дату принятия товара к учету и оплаты поставщику (подп. 5, 11 п. 1, п. 2 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 16.06.2014 N 03-11-06/2/28535).

Но как быть, если поступление материала отражено раньше, чем таможенные платежи? Не может же быть расход по таможенным платежам признан ранее, чем проведен документ «ГТД по импорту»? В программе 1С: Бухгалтерия предприятия ред. 3.0 разработчики реализовали этот спорный момент так: таможенные платежи признаются в расходах при соблюдении двух обязательных условий: ввоз товаров оформлен, таможенные платежи уплачены. То есть, нет условия о признании в расходах таможенных платежей на дату принятия материала к учету и его оплаты поставщику.

Как пересчитываются материальные расходы, выраженные в иностранной валюте?

Доходы и расходы, выраженные в иностранной валюте, учитываются вместе с доходами и расходами, выраженными в рублях (п.3 ст.346.18 НК РФ). При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу ЦБ РФ, установленному соответственно на дату получения доходов и (или) дату осуществления расходов.

Так как при УСН применяется исключительно кассовый метод признания доходов и расходов, то из этого следует, что расчеты в иностранной валюте не влекут за собой появление у упрощенца возникновения курсовых разниц. Ведь в рамках УСН доходы и расходы в иностранной валюте принимаются к налоговому учету в рублевом эквиваленте, пересчитанном исходя из курса валюты, установленного ЦБ РФ и действующего на дату поступления (перечисления) денег в валюте, без последующих переоценок дебиторской и кредиторской задолженности (п.5 ст.346.17 НК РФ).

Отсюда следует вывод: расходы на оплату материалов и услуг, приобретенных у иностранного поставщика, пересчитываются в рубли по официальному курсу ЦБ РФ, действующему на дату осуществления расходов (то есть на дату платежа).

Алгоритм действий бухгалтера в 1С: Бухгалтерии предприятия ред. 3.0

Допустим, наша Организация_УСН_ДР приобретает для собственных нужд материалы у иностранного поставщика, а также оплачивает таможенные платежи и услуги по перевозке данных материалов.

В первую очередь проверим настройки учетной политики в части признания расходов на приобретение материалов, таможенных платежей и дополнительных расходов.

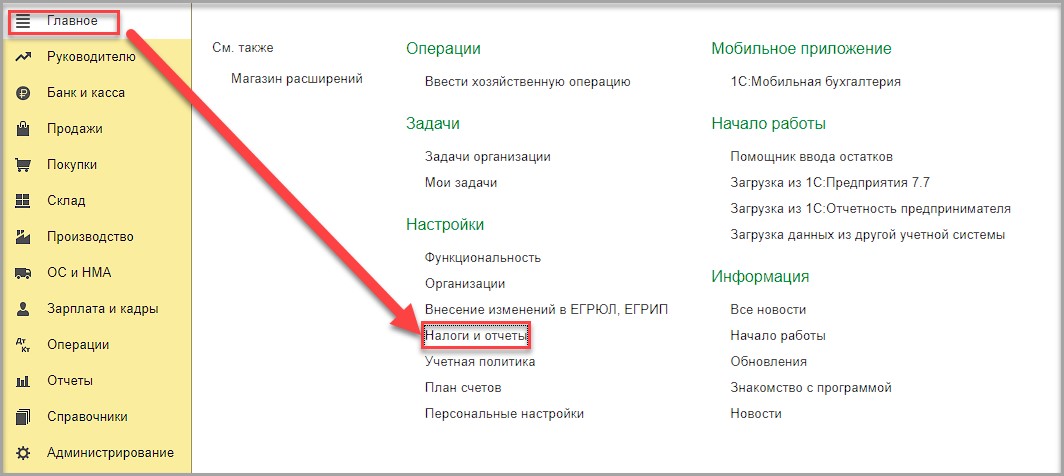

Для настройки перейдем в раздел «Главное», откроем пункт «Налоги и отчеты» - «Настройки налогов и отчетов» - «УСН» - «Порядок признания расходов».

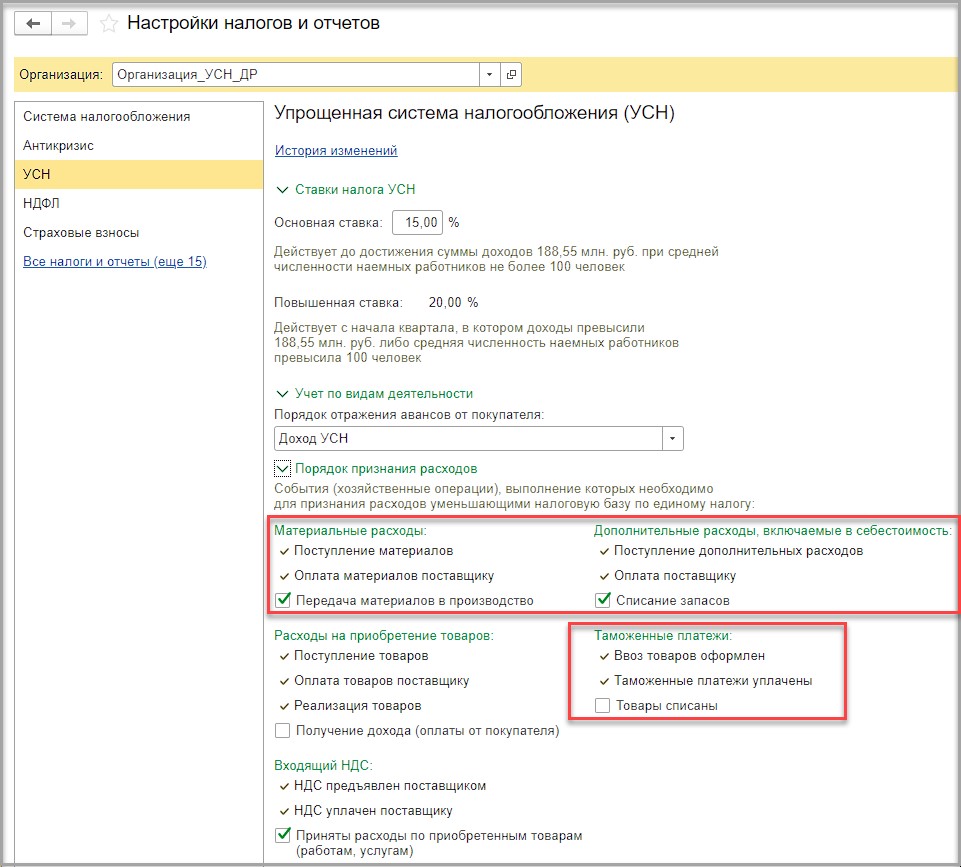

При настройке материальных расходов два условия – «Поступление материалов» и «Оплата материалов поставщику» - обязательны для признания в расходах. Третье условие - «Передача материалов в производство» - не обязательно, но мы включим его для того, чтобы посмотреть, какой датой будут признаны материальные расходы при установке данной галочки. Если эта галочка будет снята, то расходы будут признаны на позднюю из дат (поступления или оплаты), при которой выполнены оба условия для принятия в расходы.

В своих письмах Минфин РФ неоднократно подчеркивал, что передача материалов в производство не является обязательным условием признания материальных расходов в налоговом учете в связи с применением УСН (письмо Минфина РФ от 31.07.2013 № 03-11-11/30607 или письмо Минфина РФ от 29 апреля 2015 г. № 03-11-11/24918).

Кстати, в нашем Телеграм-канале недавно мы писали подробный пост когда нужна третья галочка признания материальных расходов, а когда можно её не включать.

Период признания таможенных платежей зависит от настройки «Товары списаны». Если в этом поле флажок снят, то таможенные платежи автоматически признаются расходами при регистрации документа «ГТД по импорту». Если флажок в этом поле установлен, то в этом случае все таможенные платежи списываются при закрытии последнего месяца квартала регламентной операцией «Списание таможенных платежей для УСН». При этом все виды таможенных расходов (НДС, таможенный сбор и т.д.) будут учтены в расходах пропорционально списанным материалам.

Что касается условия признания расходов, включаемых в себестоимость в БУ, но являющихся самостоятельным расходов при применении УСН, то они настраиваются в одноименном подразделе «Дополнительные расходы, включаемые в себестоимость». Чтобы понять, о каких дополнительных расходах идет речь, обратим внимание на название первого обязательного условия «Поступление дополнительных расходов». Оно совпадает с названием документа «Поступление доп. расходов». Документ предназначен для отражения услуг сторонних организаций, затраты на которые включаются в стоимость товаров. Обычно этот документ вводят на основании документа «Поступление (акт, накладная)». Термин товары здесь использован в широком смысле. Это может быть любое имущество: товары, материалы, основные средства.

Перейдем к нашему примеру.

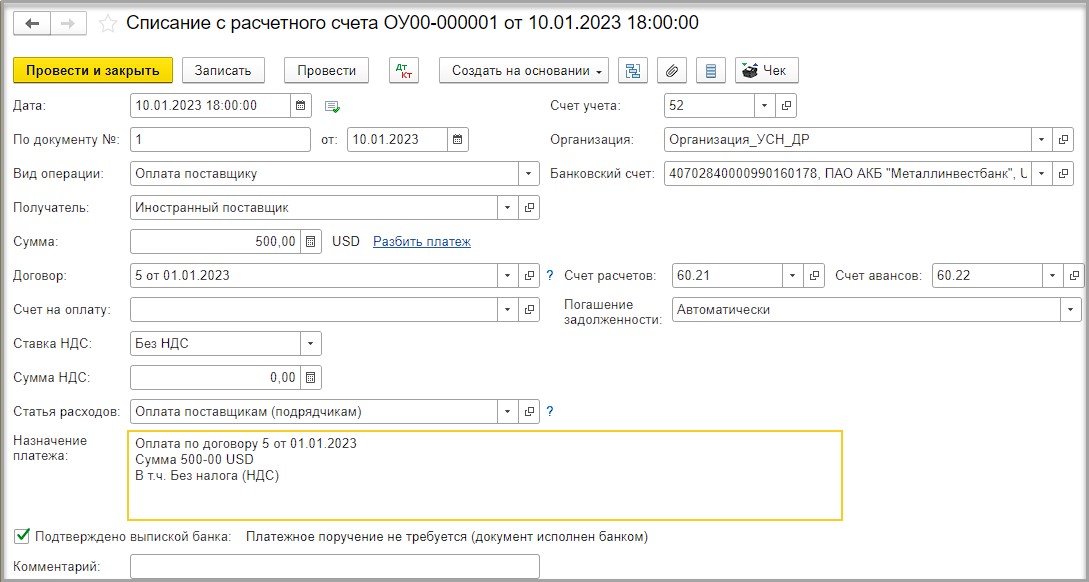

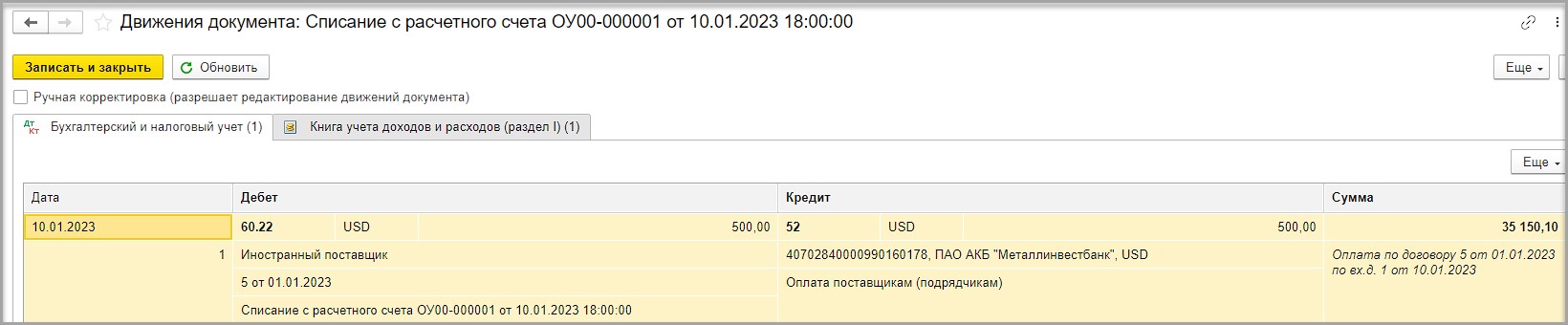

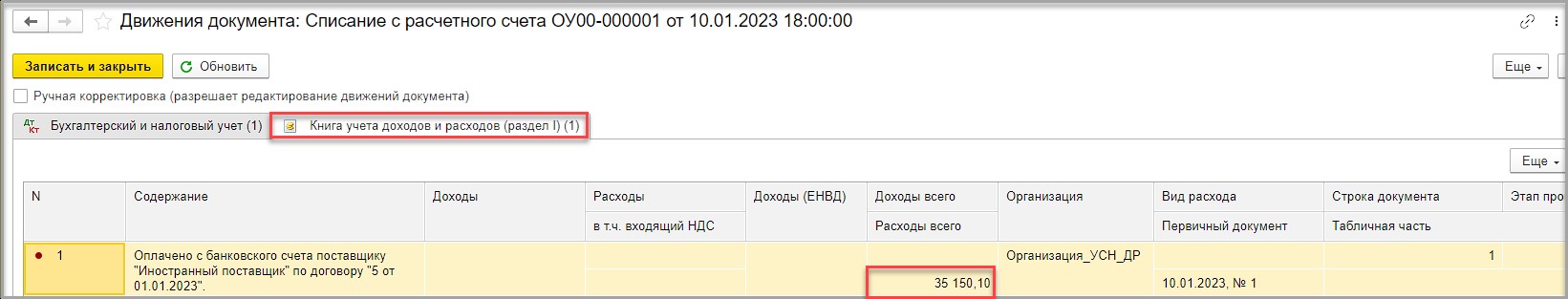

10.01.2023 Организация_УСН_ДР оплачивает аванс иностранному поставщику в сумме 500,00 USD по курсу на 10.01.2023 70,3002 = 35 150,10 рублей:

В БУ мы видим следующую проводку:

ДТ 60.22 КТ 52 – перечислен аванс поставщику.

В регистре «Книга учета доходов и расходов» мы видим запись в колонке «Расходы всего», а в колонке «Расходы» записи нет, так как пока недостаточно условий для признания этого расхода (напомним, что расходы в КУДИР в нашем примере признаются при выполнении трех условий: поступление материалов, оплата материалов поставщику и списание материалов в производство):

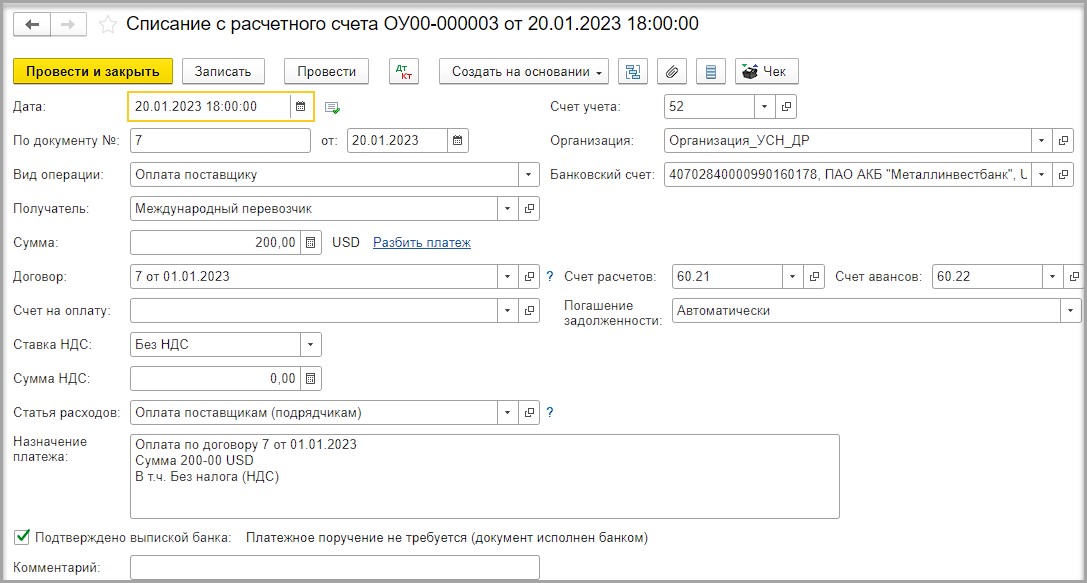

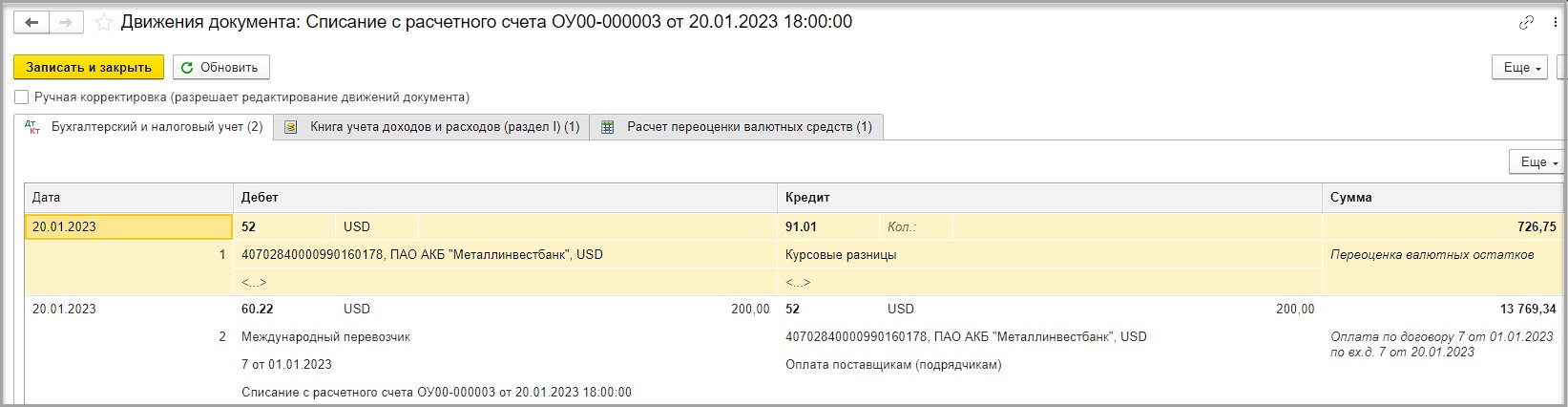

Далее, организация оплачивает аванс международному перевозчику за перевозку ТМЦ 200,00 USD по курсу на 20.01.2023 68,8467 = 13 769,34 рубля:

В БУ мы видим следующую проводку:

ДТ 60.22 КТ 52 – перечислен аванс поставщику.

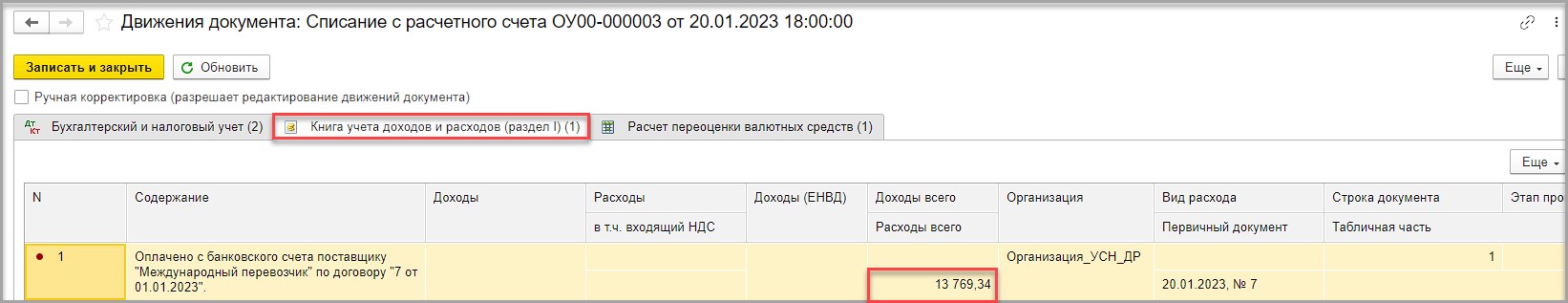

Данная оплата попадает в регистр «Книга учета доходов и расходов» в колонку «Расходы всего», так как у нас три условия для принятия дополнительных расходов – это поступление дополнительных расходов, оплата поставщику и списание запасов:

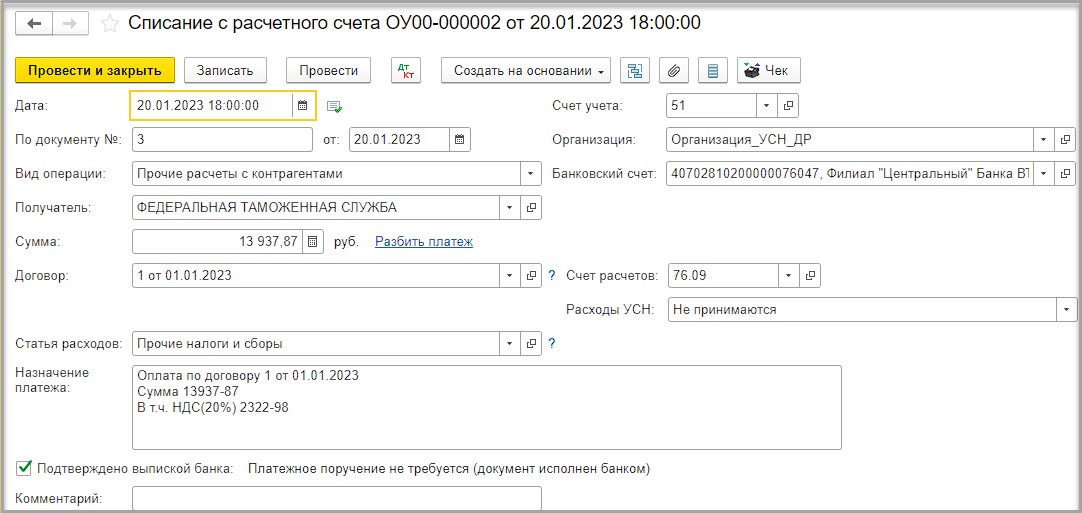

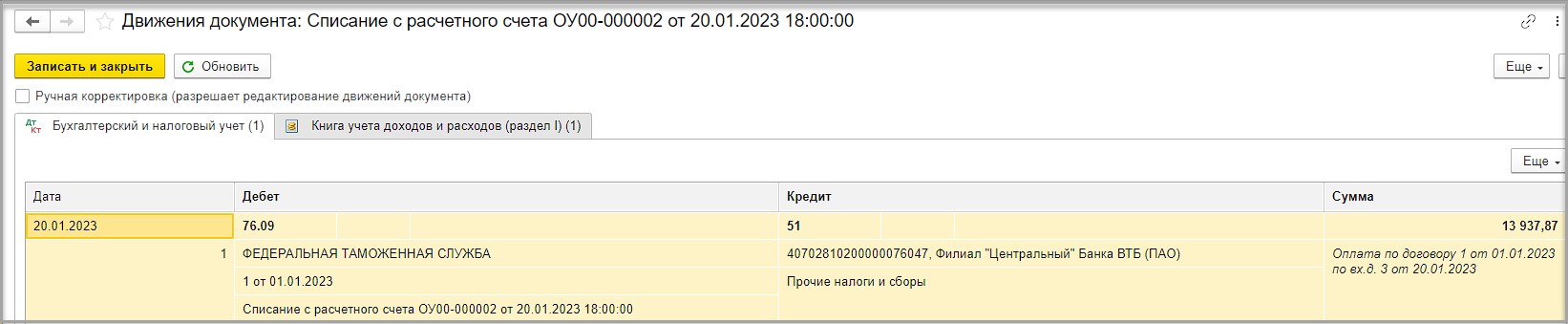

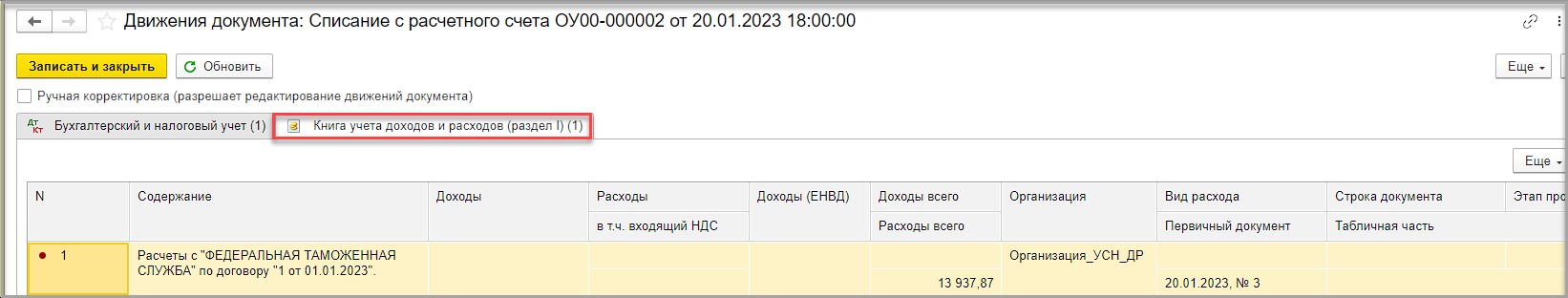

Далее, 20.01.2023 организация перечисляет авансовый платеж по таможенным платежам в ФТС:

В БУ мы видим следующую проводку:

ДТ 76.09 КТ 51 – перечислен аванс по таможенным платежам:

Данная оплата попадает в регистр «Книга учета доходов и расходов» в колонку «Расходы всего», так как у нас два условия для принятия дополнительных расходов – это ввоз товаров оформлен и таможенные платежи уплачены:

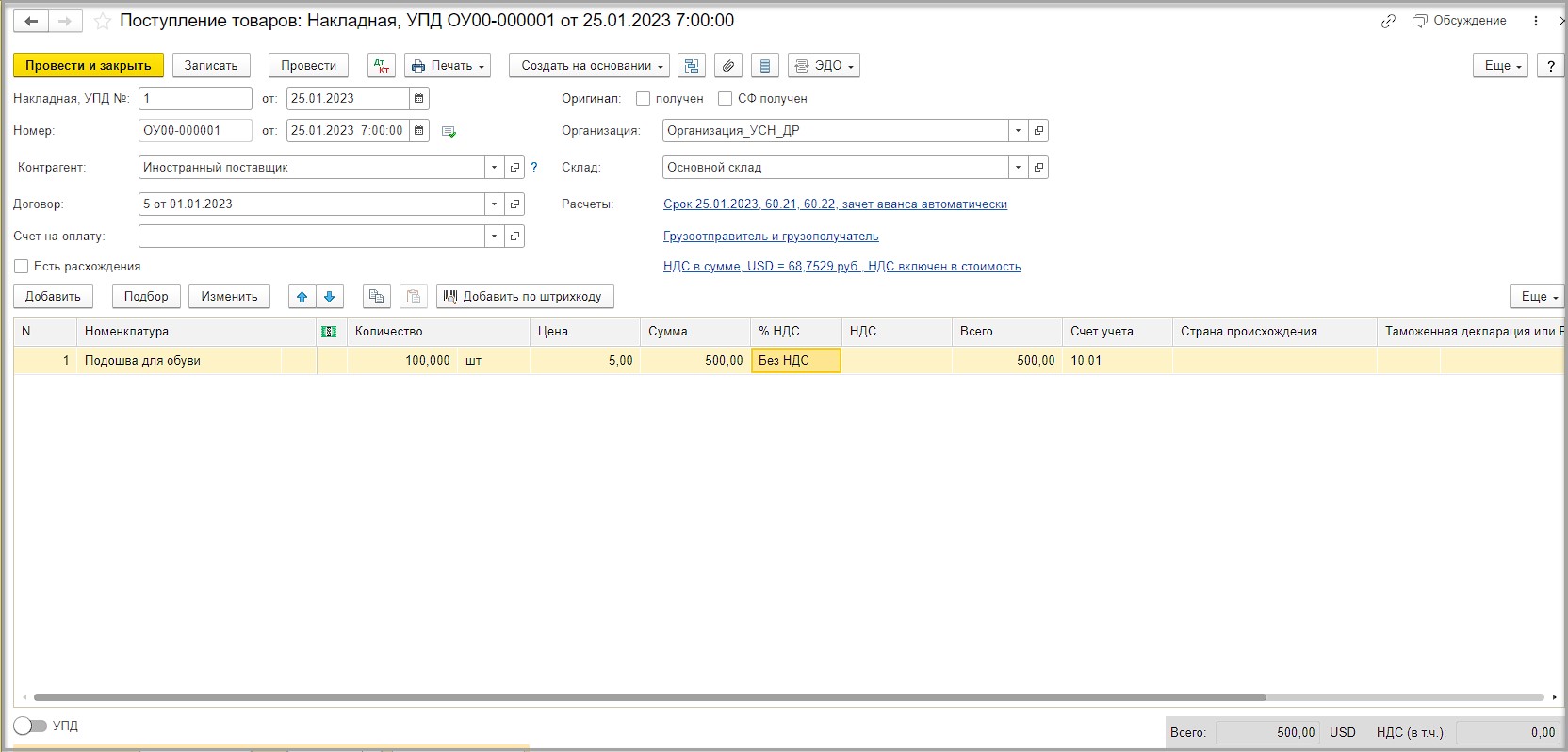

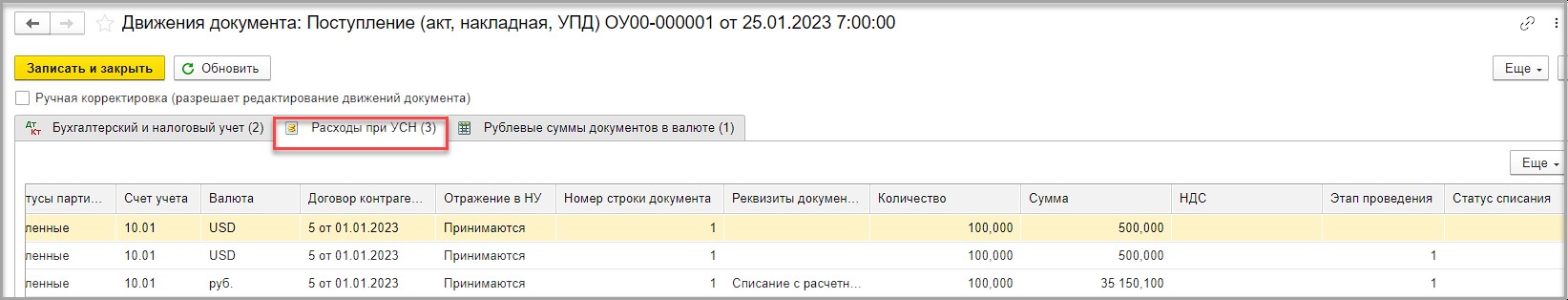

25.01.2023 проводим поступление материалов документом «Поступление товаров» на 500,00 USD:

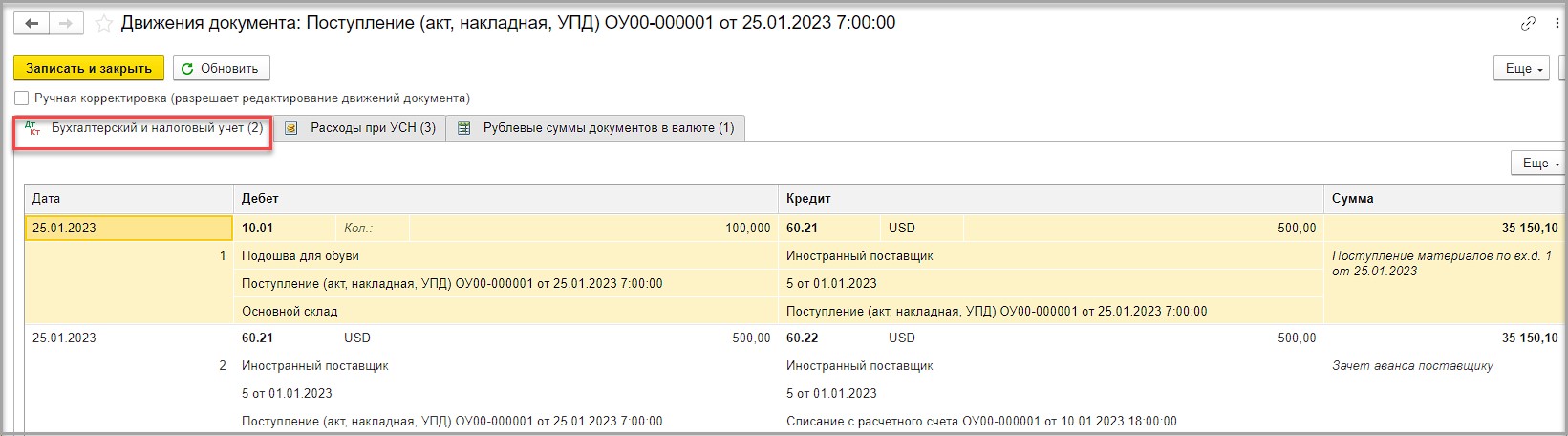

В бухгалтерском учете мы видим следующие проводки:

ДТ 10.01 КТ 60.21 – поступили материалы на сумму 35 150,10 рублей (500,00 USD х 70,3002 (курс на дату оплаты 10.01.2023);

ДТ 60.21 КТ 60.22 – зачтен аванс поставщику в сумме 35 150,10 рублей.

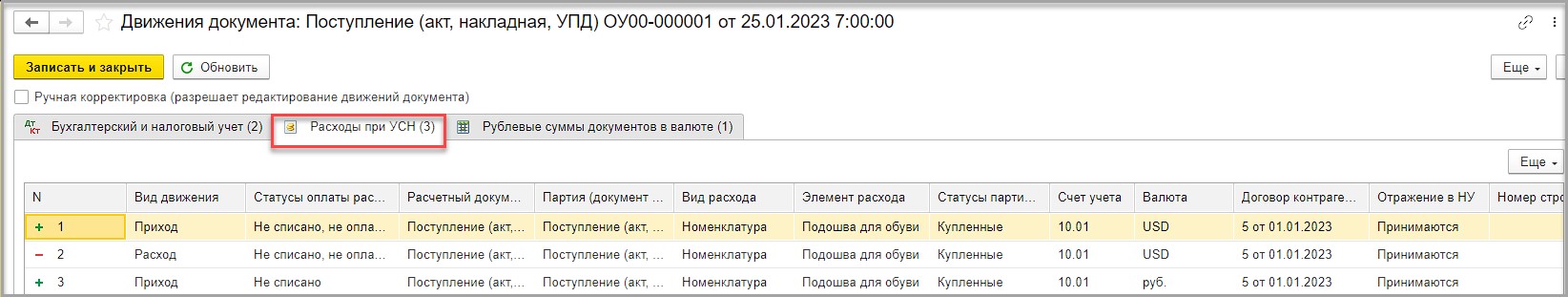

Сначала программа делает запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано, не оплачено». Материал оприходован, но не списан и не оплачен.

Вторая запись с видом движения «Расход», статус оплаты расходов УСН: «Не списано, не оплачено» - это аннулирование предыдущего статуса, так как произошел зачет аванса.

Третья запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано» означает, что не выполнено третье условие для признания материальных расходов -материалы пока не переданы в производство:

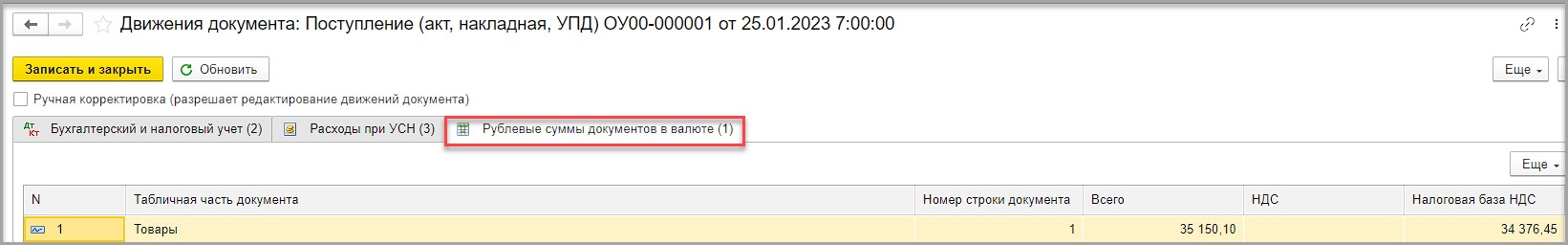

Далее посмотрим расчет рублевых сумм документа. Сумма 35 150,10 нами уже посчитана, а что за сумма 34 376,45? А это налоговая база для расчета НДС по курсу на 25.01.2023: 500,00 USD х 68,7529 = 34 376,45:

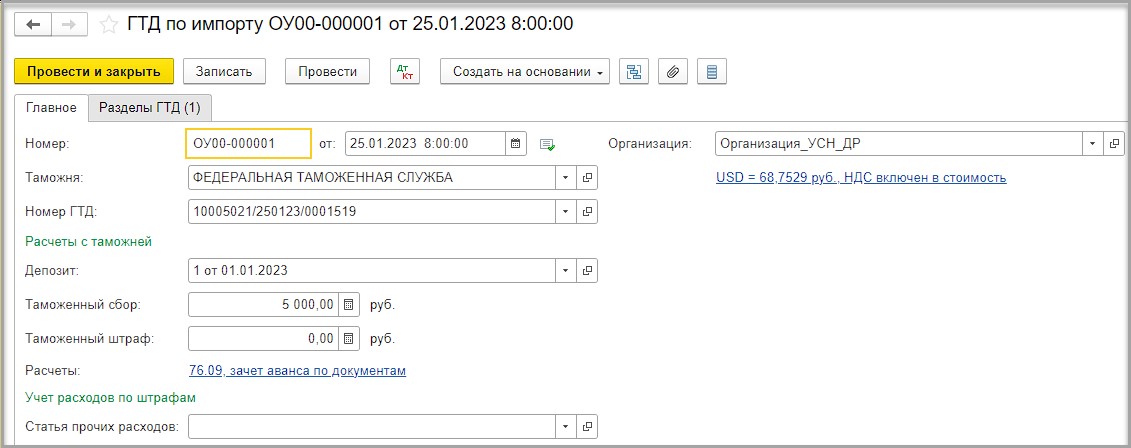

25.01.2023 проводим документ «ГТД по импорту» для отражения в учете таможенных платежей.

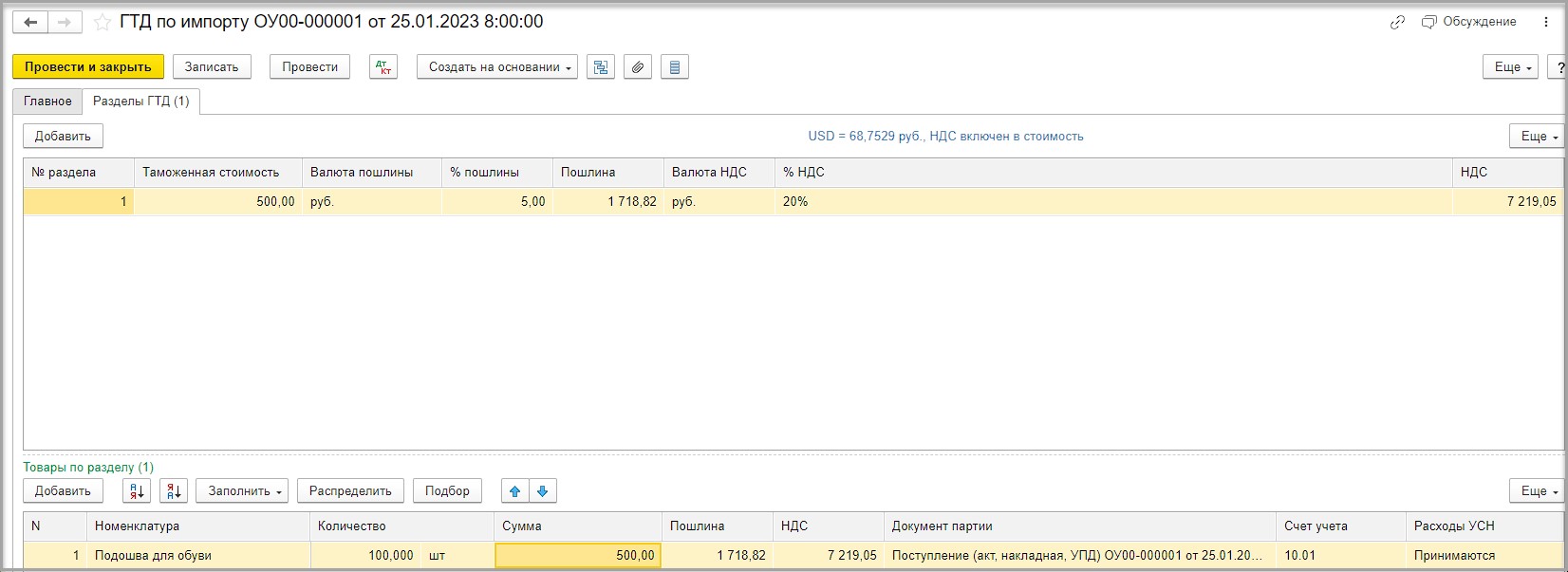

Указываем сумму таможенного сбора – 5 000,00 рублей, сумму таможенной стоимости – 500,00 USD, процент пошлины – 5%, процент НДС – 20%. Все суммы программа рассчитает сама, нам остается только проверить:

Таможенная стоимость: 500,00 USD х 68,7529 = 34 376,45

Таможенная пошлина: 34 376,45 х 5% = 1 718,82

НДС: (34 376,45 + 1 718,82) х 20% = 7 219,05.

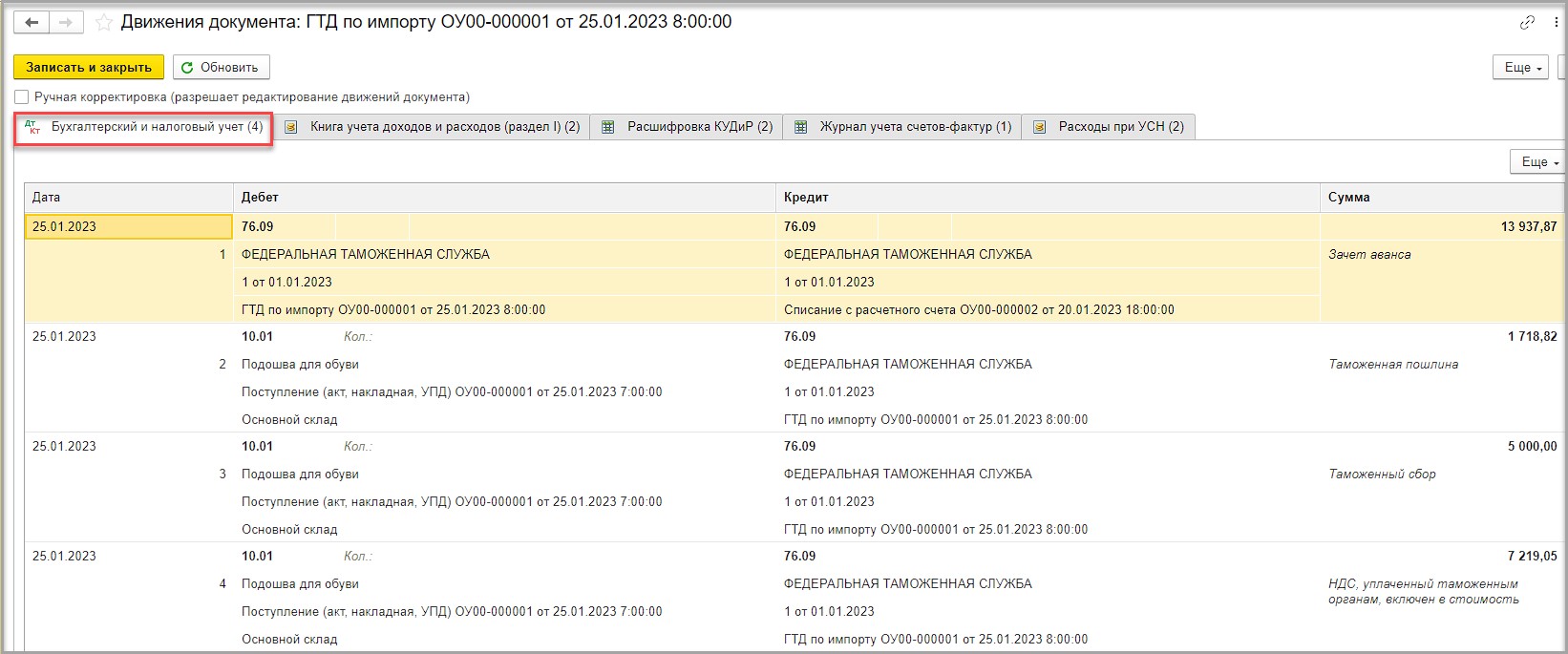

В бухгалтерском учете мы видим следующие проводки:

ДТ 76.09 КТ 76.09 – зачет аванса, уплаченного таможне;

ДТ 10.01 КТ 76.09 – включение в себестоимость таможенной пошлины;

ДТ 10.01 КТ 76.09 – включение в себестоимость таможенного сбора;

ДТ 10.01 КТ 76.09 – включение в себестоимость ввозного НДС.

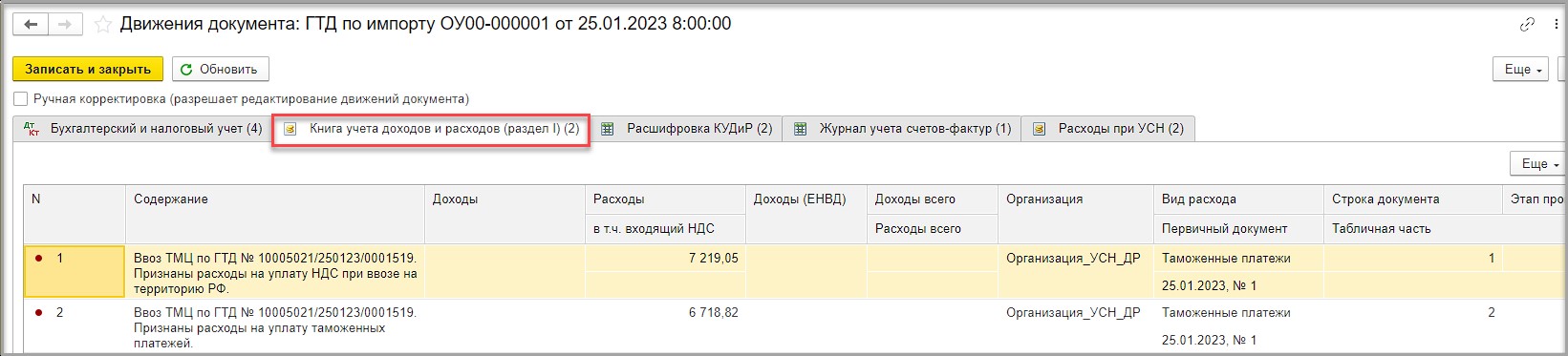

В регистре «Книга учета доходов и расходов» мы видим запись в колонке «Расходы». Эта запись означает, что выполнены условия для признания расходов – ввоз товаров оформлен, таможенные платежи уплачены:

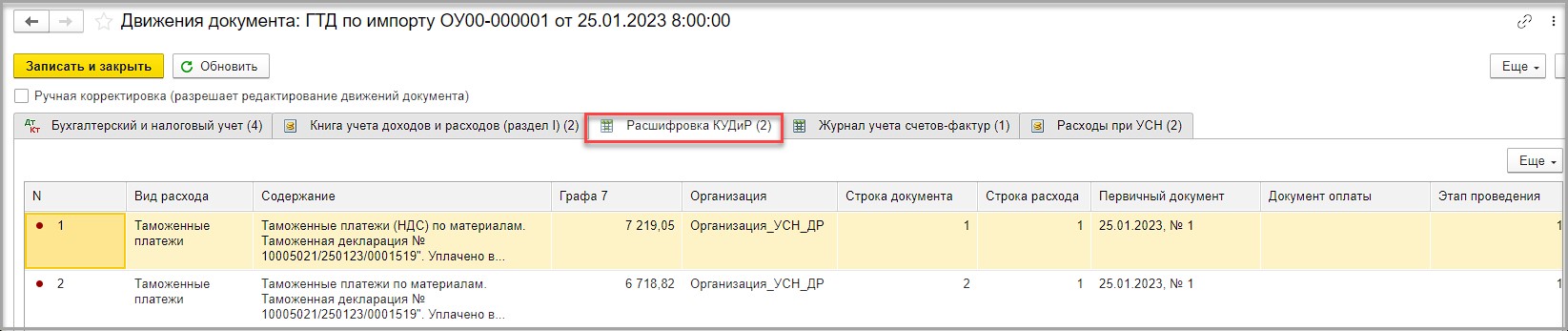

В регистре «Расшифровка КУДиР» указана расшифровка расходов по строкам:

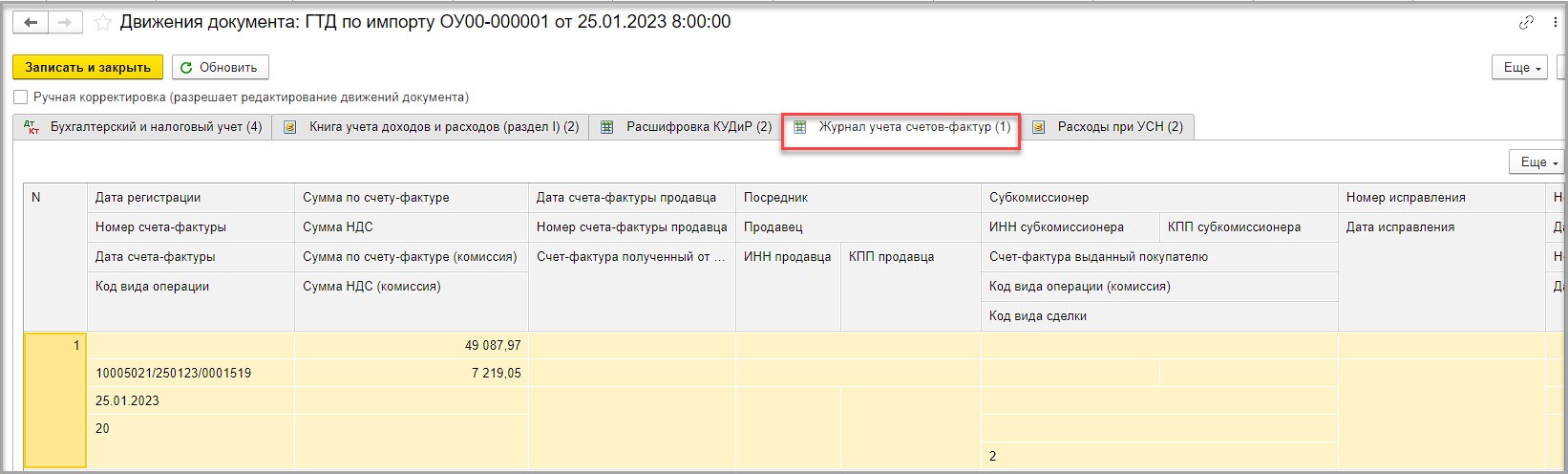

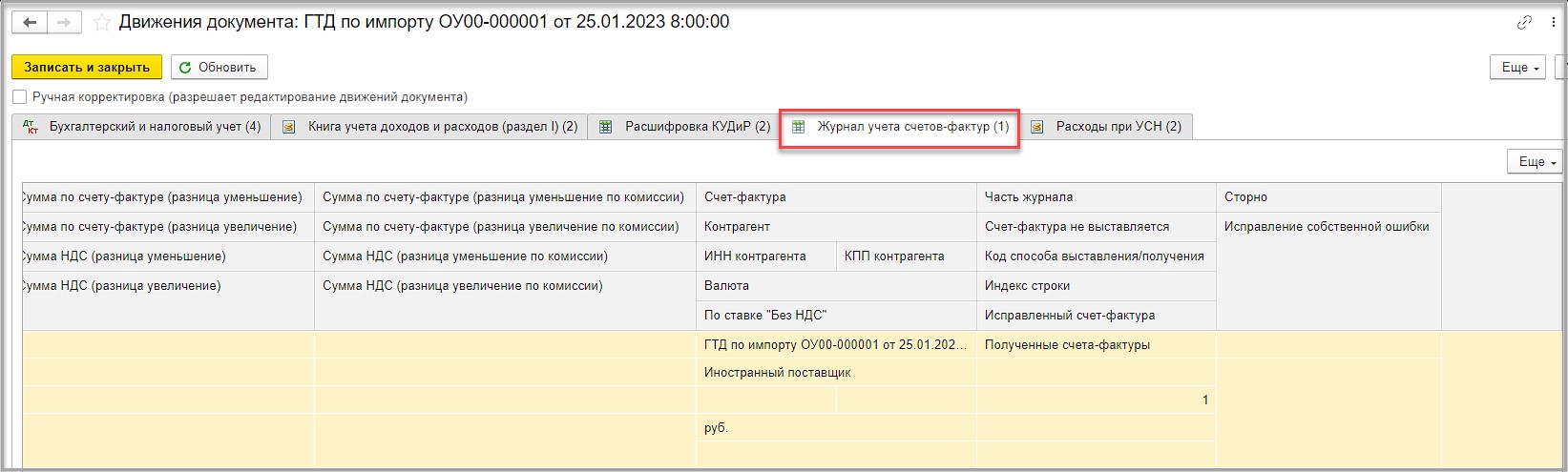

В регистр «Журнал учета счетов-фактур» занесена запись с номером ГТД, датой, суммой без НДС и суммой НДС. Как получилась сумма 49 087,97? А сложилась она из следующих сумм: 35 150,10 (500,00 USD по курсу на дату оплаты 10.01.2023) + 6 718,82 (таможенный сбор + таможенная пошлина) + 7 219,05 (НДС):

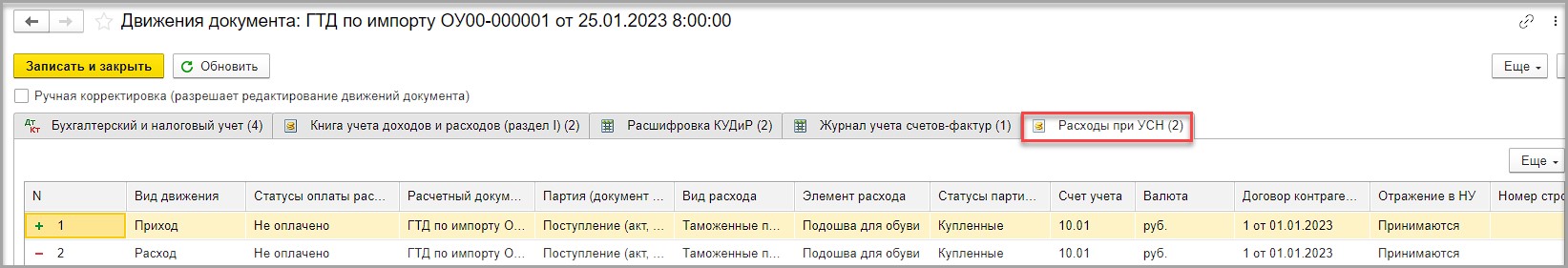

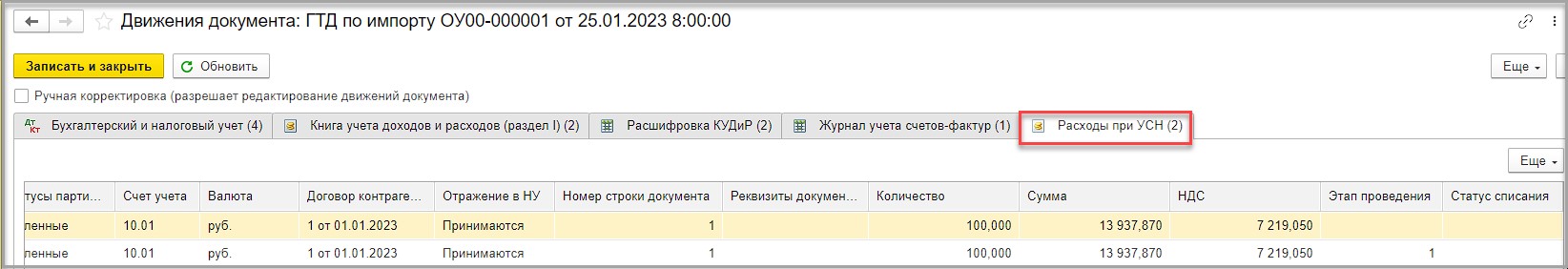

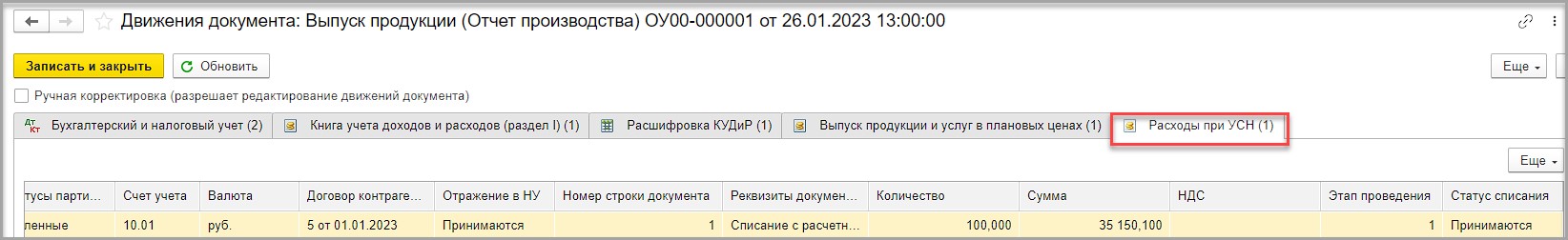

В регистре «Расходы при УСН» мы видим следующие записи.

Сначала программа делает запись с видом движения «Приход», статус оплаты расходов УСН: «Не оплачено». Ввоз товаров оформлен, но таможенные платежи не оплачены.

Вторая запись с видом движения «Расход», статус оплаты расходов УСН: «Не оплачено» - это аннулирование предыдущего статуса, так как произошел зачет аванса, уплаченного таможне:

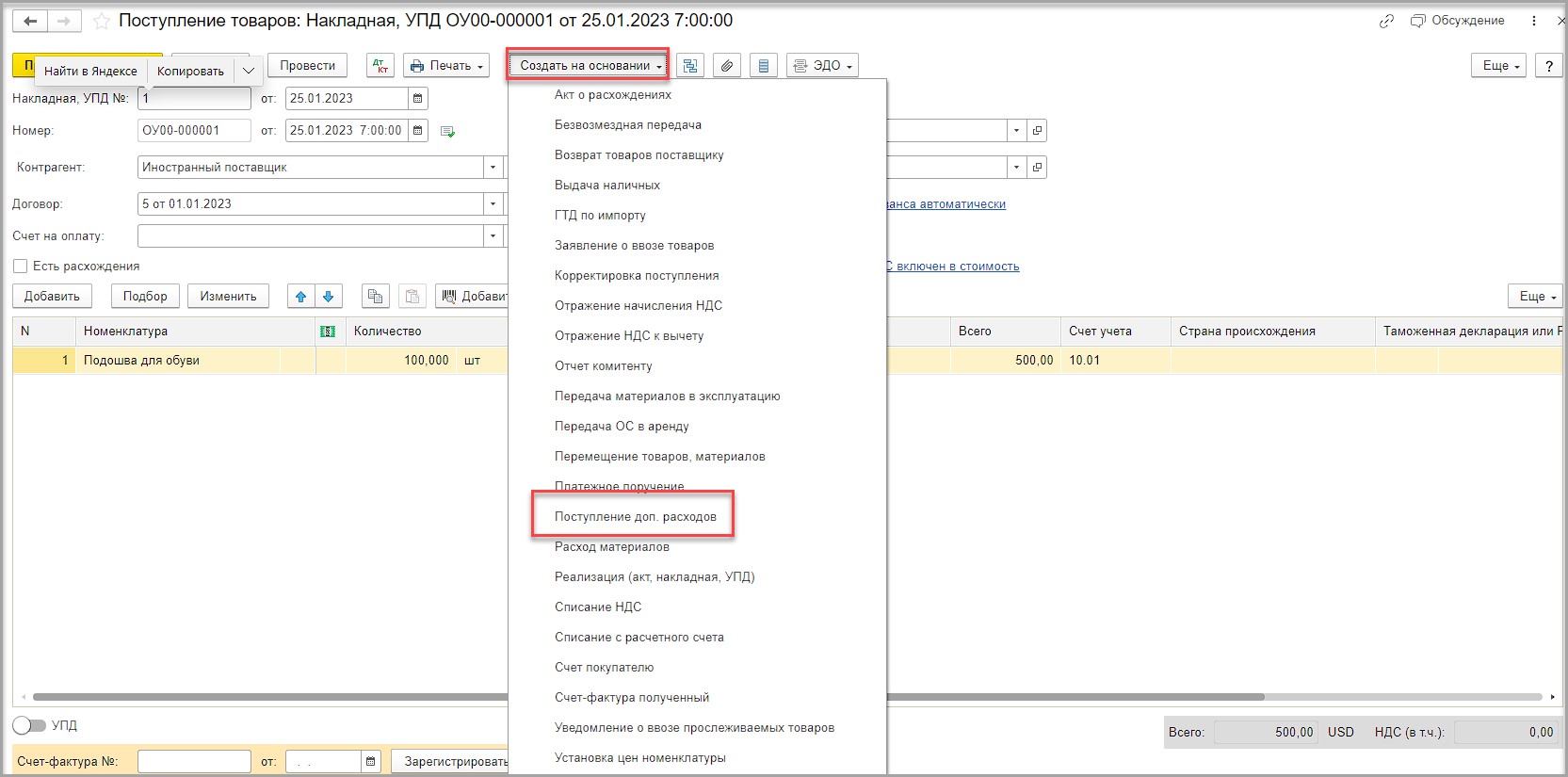

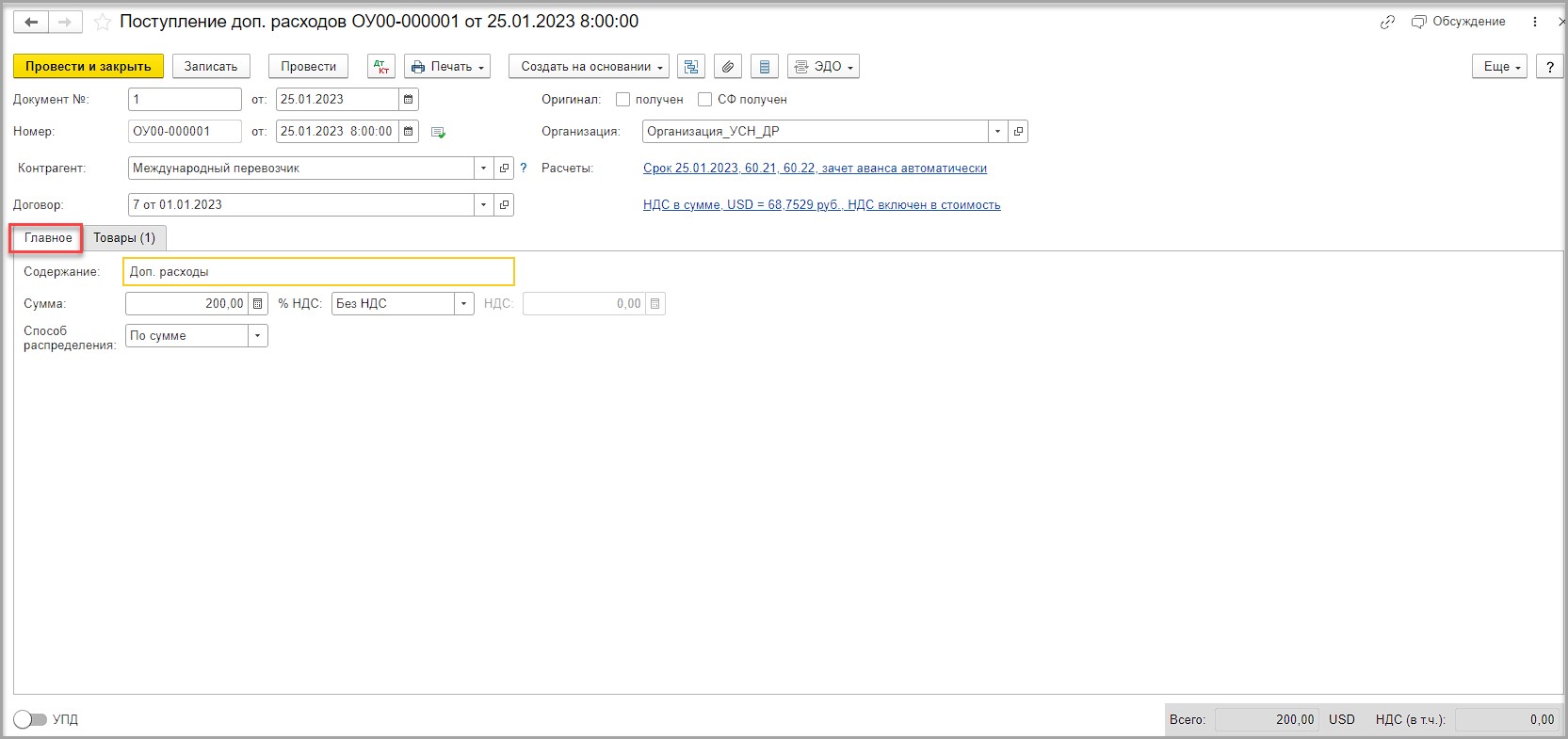

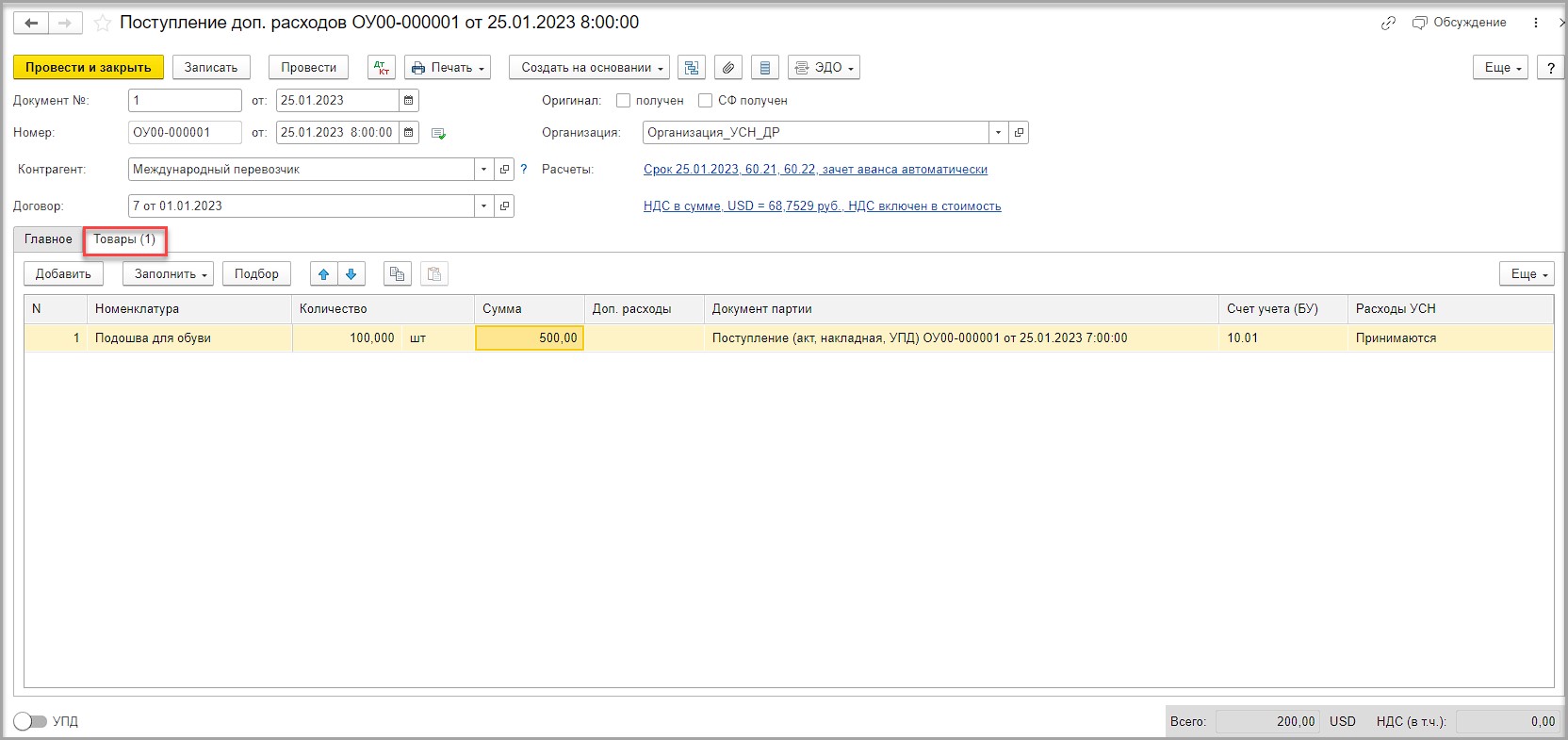

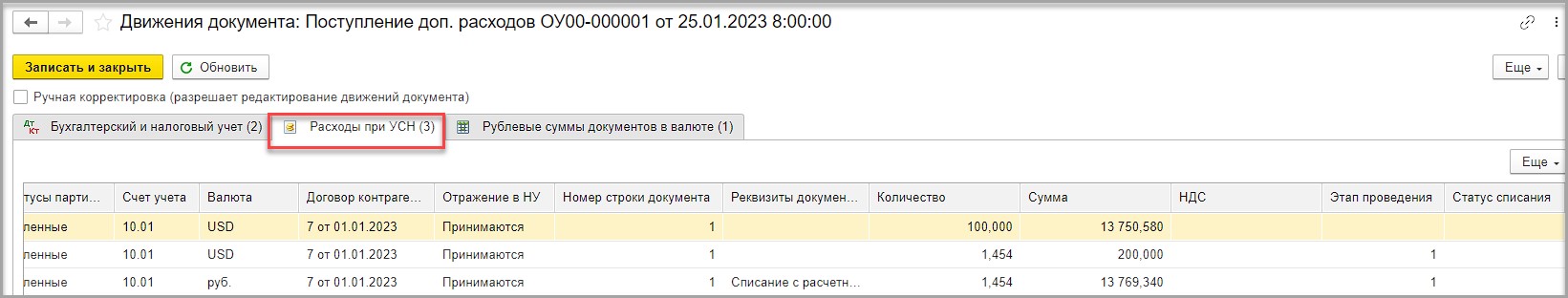

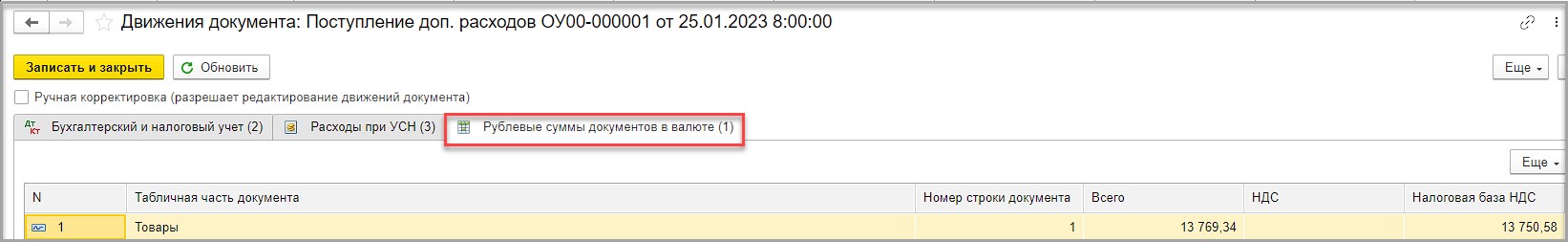

25.01.2023 организация проводит в учете услуги по международной перевозке груза в сумме 200,00 USD документом «Поступление доп. расходов», введенным на основании документа «Поступление товаров»:

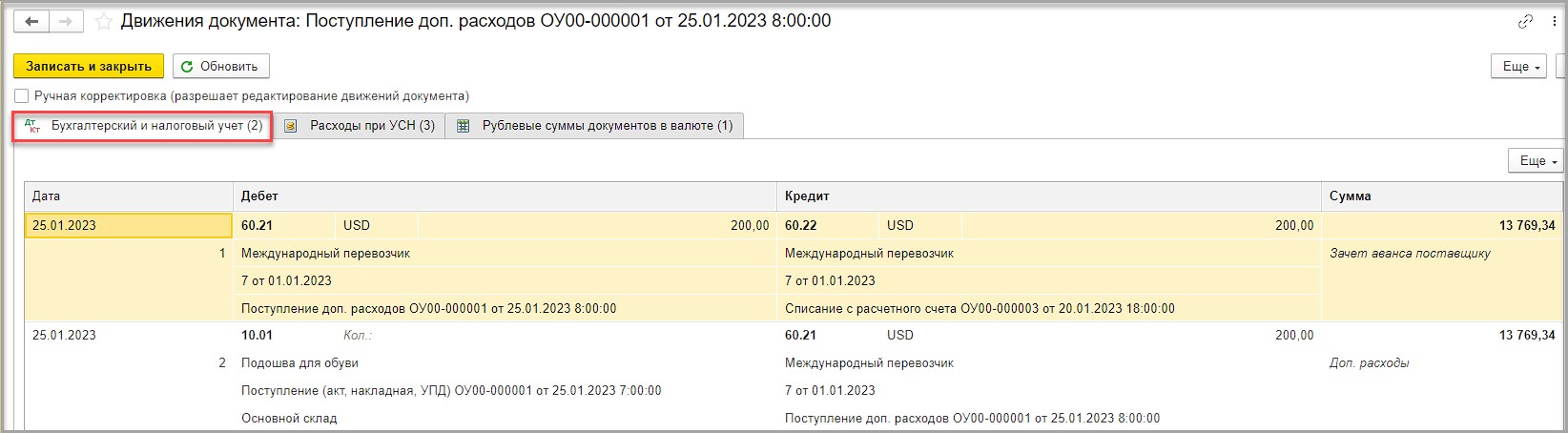

В БУ мы видим следующие проводки:

ДТ 60.21 КТ 60.22 – зачет аванса поставщику;

ДТ 10.01 КТ 60.21 – включены доп. расходы в себестоимость материалов:

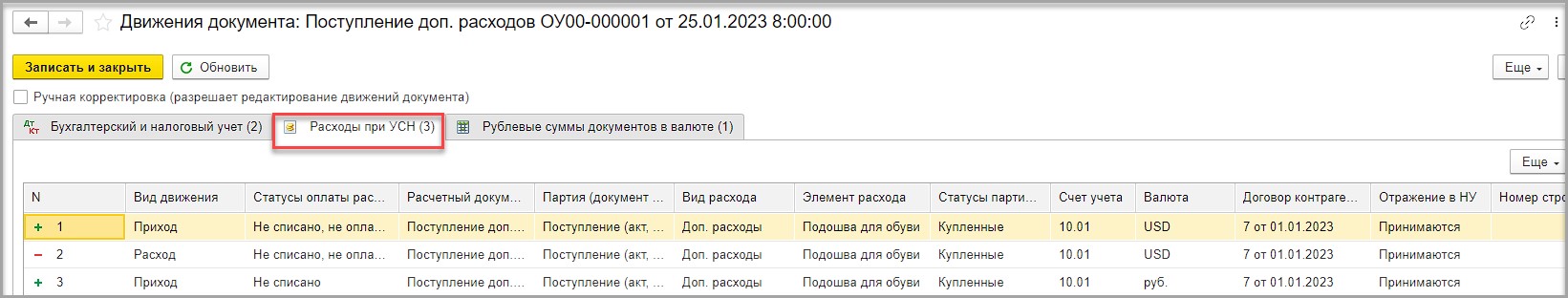

В регистре «Расходы при УСН» мы видим следующие записи.

Сначала программа делает запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано, не оплачено». Доп. расходы поступили, но не оплачены.

Вторая запись с видом движения «Расход», статус оплаты расходов УСН: «Не списано, не оплачено» - это аннулирование предыдущего статуса, так как произошел зачет аванса, уплаченного перевозчику.

Третья запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано» означает, что запасы пока не списаны, а так как у нас в настройках стоит галочка в поле «Списание запасов», то они будут признаны в расходах регламентной операцией «Закрытие месяца» в последний месяц квартала.

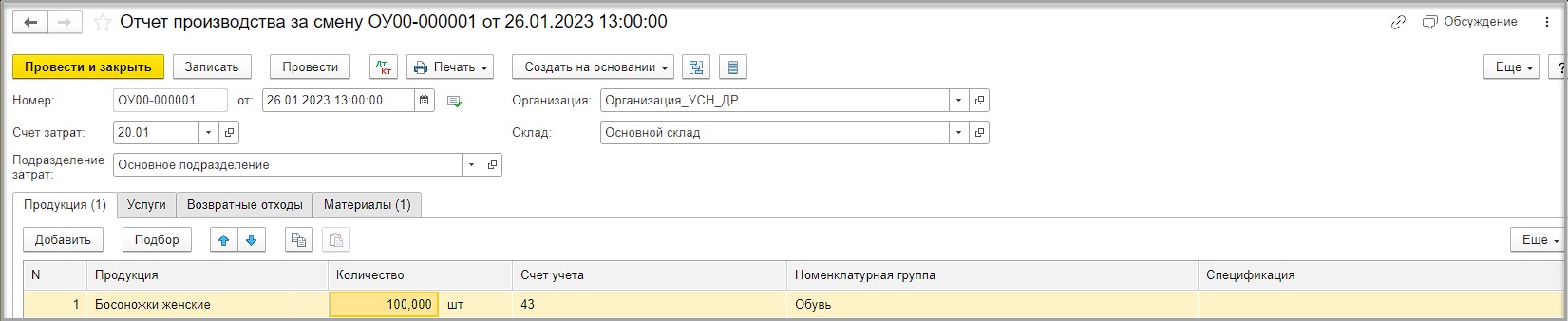

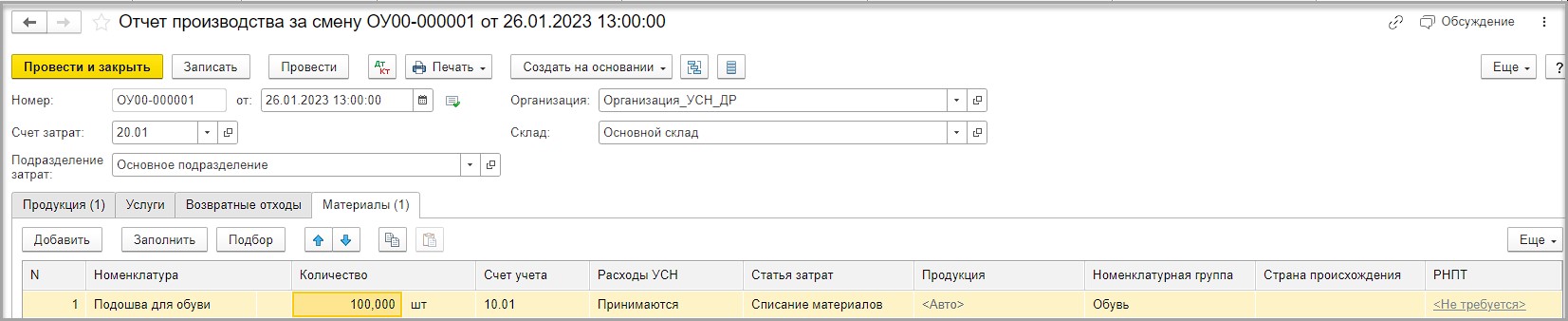

Для того, чтобы выполнить все условия по признанию материалов в расходах, создадим документ «Отчет производства за смену», в котором спишем закупленные материалы и сделаем выпуск готовой продукции:

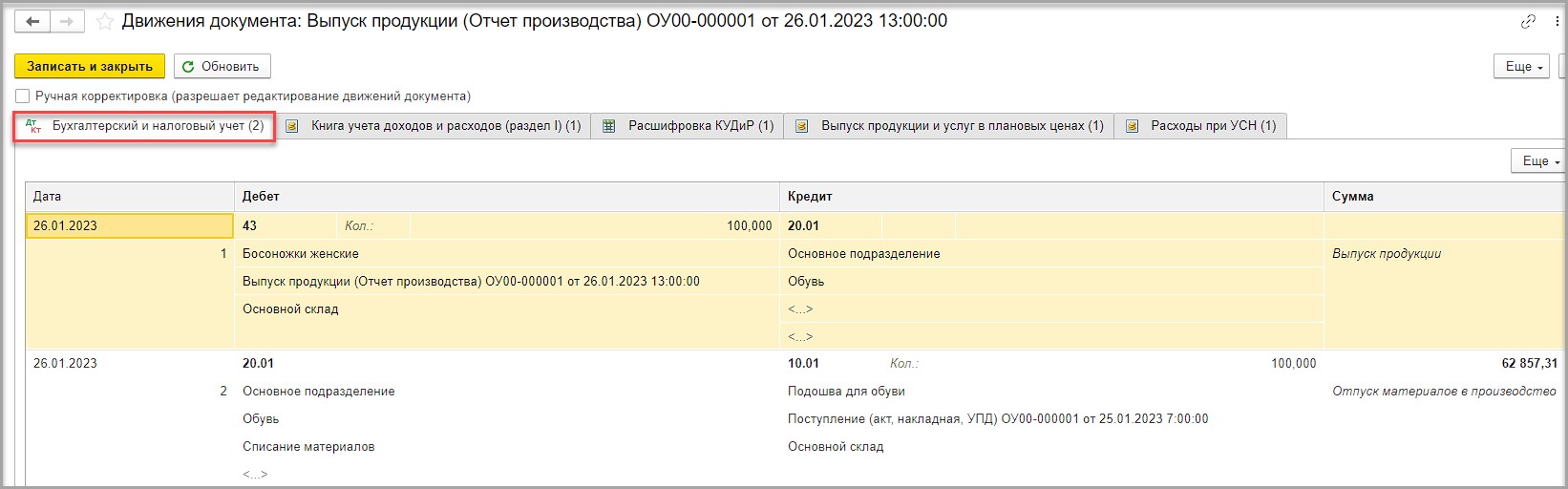

В БУ мы видим следующие проводки:

ДТ 43 КТ 20.01 – произведен выпуск продукции;

ДТ 20.01 КТ 10.01 – списаны материалы в производство по себестоимости:

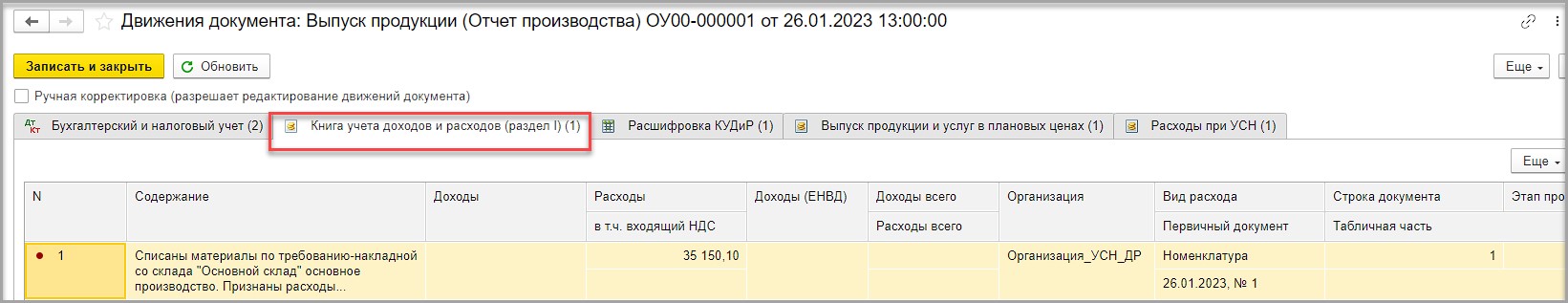

Посмотрим регистр «Книга учета доходов и расходов».

Видим, что сумма 35 150,10 записана в колонке «Расходы». Это означает выполнение третьего условия признания в расходах – передача материалов в производство:

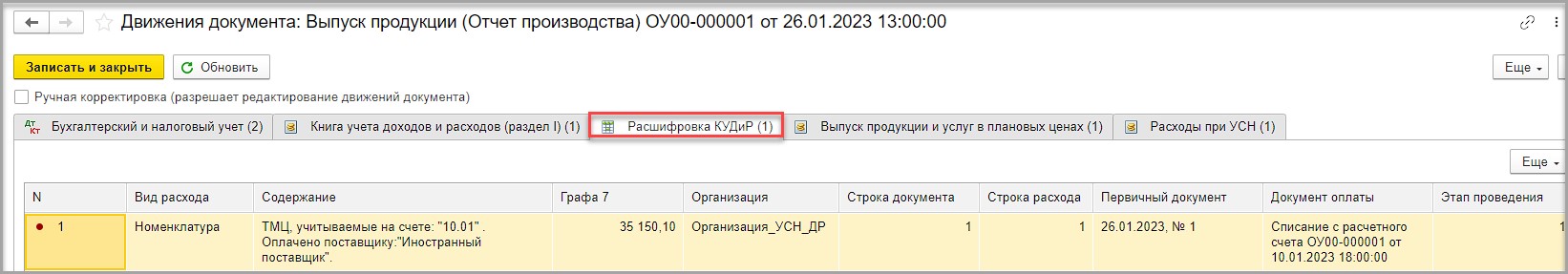

На вкладке «Расшифровка КУДиР» мы видим вид расхода «Номенклатура»:

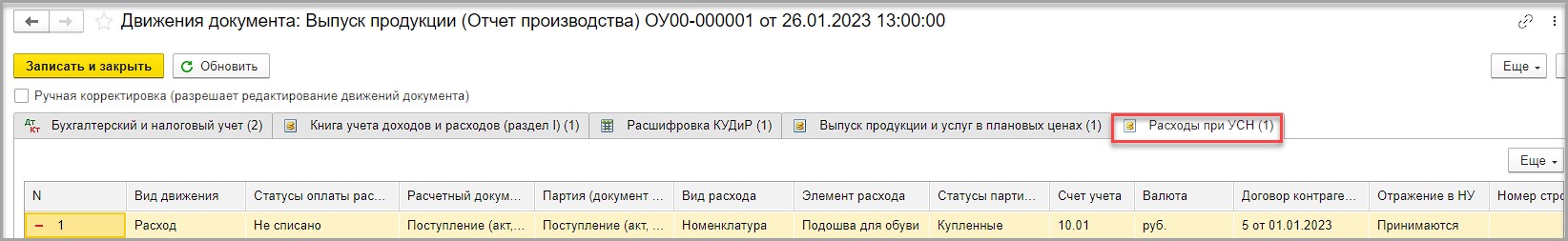

В регистре «Расходы при УСН» мы видим запись с видом движения «Расход», статусы оплаты расходов УСН: «Не списано» - это означает, что последнее условие для признания в расходах выполнено:

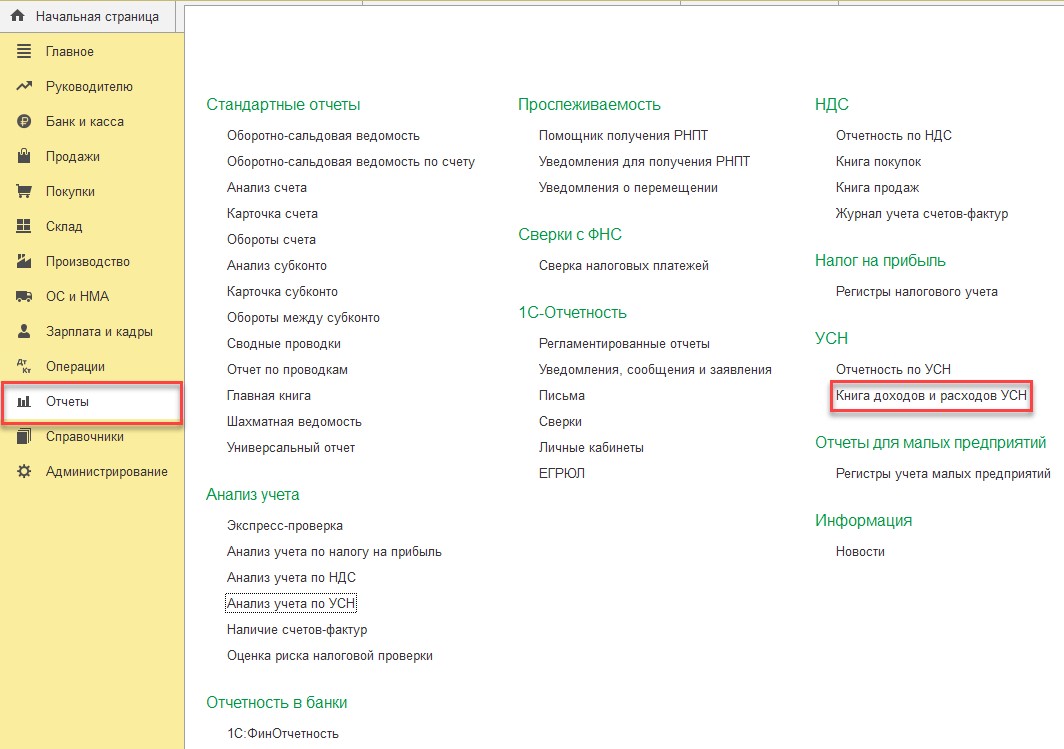

Далее посмотрим Книгу доходов и расходов УСН.

Для этого зайдем на вкладку «Отчеты» - «УСН» - «Книга доходов и расходов УСН»:

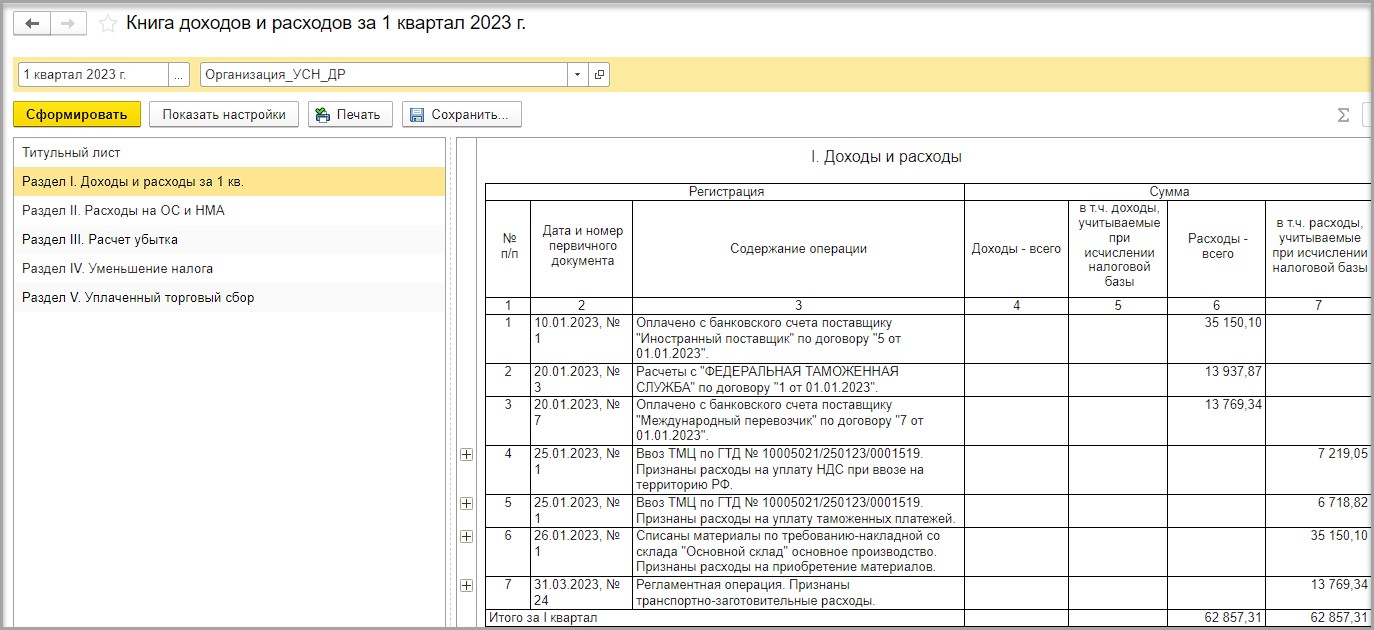

Мы видим, что расходы на покупку импортных материалов признаны в расходах на дату передачи материалов в производство в рублевой сумме, рассчитанной по курсу на дату аванса поставщику.

Таможенные платежи в налоговом учете не включены в себестоимость товара, а являются отдельным видом расхода, и признаны в расходах на дату проведения в учете, т.е. 25.01.2023 (так как в настройках учетной политики мы не поставили галочку в поле «Товары списаны»).

Дополнительные расходы также являются отдельным видом расхода и признаются в расходах на последний день последнего месяца квартала (так как в настройках учетной политики мы поставили галочку в поле «Списание запасов»). Если бы мы не установили данную галочку, то они бы признались в расходах на дату отражения в учете, то есть 25.01.2023.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов